Hola y bienvenido Volvamos a nuestra mirada matutina habitual a las empresas privadas, los mercados públicos y el espacio gris intermedio.

Es el penúltimo día de 2019, lo que significa que estamos casi fuera de tiempo este año; Nuestro espacio para la repretrospección está llegando a su fin rápidamente. Sin embargo, antes de que se nos acaben las horas, quería echar un vistazo a algunos datos que el ex inversionista de Kleiner Perkins y fundador de Packagd Eric Feng Recientemente compilado.

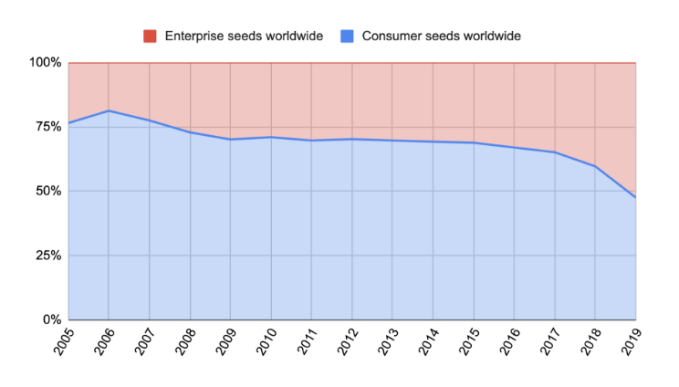

Feng profundizó en la relación cambiante entre las ofertas de Semillas centradas en la empresa y las inversiones en Semillas orientadas al consumidor en la última década más o menos, incluido 2019. La división entre el consumidor y la empresa, una división suelta que divide el mundo de las startups en dos cubos algo ordenados, tiene volteado Los datos de Feng detallan un cambio en la mayoría, y las startups que venden a otras compañías obtienen más ofertas de Semillas que las nuevas empresas que intentan construir una base de clientes entre personas como nosotros en 2019.

El cambio importa. A medida que continuamos explorando la creación de nuevos unicornios (rápido) y el ritmo de las salidas de unicornios (relativamente lento), también vale la pena vigilar el otro extremo del ciclo de vida de inicio. Después de todo, lo que sucede con las ofertas de semillas hoy se convertirá en cambios en el mercado de los unicornios en los próximos años.

Echemos un vistazo a un gráfico clave de Feng, hablemos sobre el volumen de negocios de Semillas de manera más general y concluyamos planteando algunas razones (solo una de las cuales es la OPV de Snap) de por qué el mercado ha cambiado tanto como lo ha hecho en la primera etapa de inversión de inicio.

Cambios

La pieza de Feng, que puede leer aquí, rastrea los patrones de inversión del acelerador de arranque Y Combinator contra su mercado. Nos importa más el volumen total de ofertas, pero no puedo recomendar el conjunto de datos lo suficiente si tiene tiempo.

Con respecto al universo de las ofertas de Semillas, aquí está el cuadro clave de Feng:

Gráfico vía Eric Feng / Medium

Como puede ver, el gráfico muestra que en la era anterior a 2008, los acuerdos de Seed estaban ampliamente sesgados hacia las inversiones en Semillas centradas en el consumidor. Se encontró una nueva normalidad después de la crisis de 2008, con solo una pequeña parte del 75% de los acuerdos de Semillas centrados en vender a las masas durante casi una década.

En 2016, sin embargo, surgió una nueva tendencia: una disminución gradual de las ofertas de Semillas de consumo y un cambio hacia las inversiones empresariales.

Esto se hizo más pronunciado en 2017, más agudo en 2018, y en 2019 menos de la mitad de las ofertas de Semillas se centraron en los consumidores. Ahora, más de la mitad está apuntando a otras compañías como su futura base de clientes. (Y Combinator, como señala Feng, llegó primero, haciendo una mayoría de las inversiones en nuevas empresas desde 2010, con solo unas pocas clases periféricas).

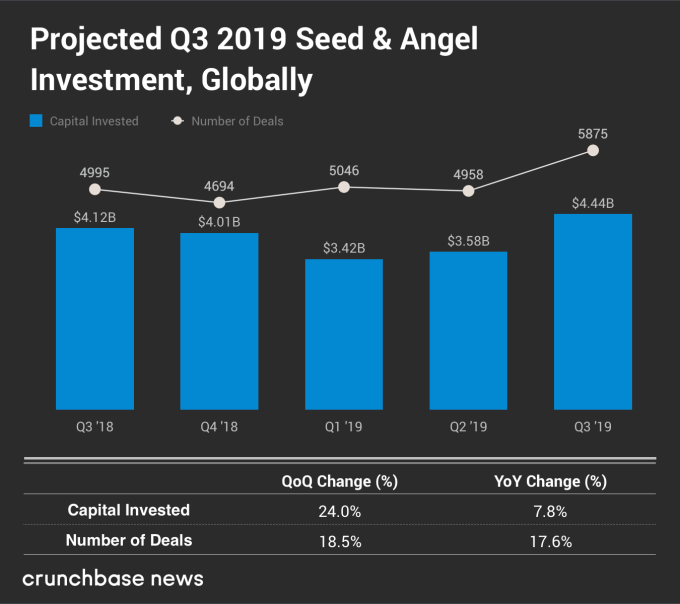

Este cambio se produce cuando las ofertas de semillas se ubican en la marca de 5,000 por trimestre. Cuando Crunchbase News publicó el tercer trimestre de 2019, el volumen global de semillas es fuerte:

Por lo tanto, estamos viendo una buena cantidad de ofertas a medida que cambia la relación consumidor-empresa. Esto significa que el cambio a más negocios como parte de todas las inversiones de Seed no se basa en que su número se mantenga estable mientras que los negocios de Seed se agotaron. En cambio, los acuerdos empresariales están aumentando su participación mientras que el volumen parece saludable.

Ahora llegamos a las cosas divertidas; ¿Por qué está pasando esto?

Culpa SaaS

Al igual que con muchas tendencias en proceso, no hay una sola razón por la cual los inversores de Seed hayan cambiado sus patrones de inversión. En cambio, es probable que haya una miríada que se sumó al eventual cambio. Voy a hacer ping a varios inversores de Seed esta semana para obtener más información para que podamos analizar, pero hay algunos candidatos obvios que podemos discutir hoy.

Sin ningún orden en particular, aquí hay algunos:

- IPO de Snap: Snap se hizo público a principios de 2017 a $ 17 por acción. Su capital rápidamente se disparó a los altos 20. En julio de ese mismo año, Snap cayó por debajo de su precio de salida a bolsa. Su modelo de alto crecimiento y alto gasto fue atacado tanto por los altos costos como por los estrechos márgenes brutos. Snap luego entró en un purgatorio de varios años antes de volver a formarse, algo así, en 2019. No es bueno para el ritmo de inversión de una categoría si una de sus compañías más destacadas tropieza públicamente, especialmente para los inversores de Seed que hacen las apuestas más arriesgadas en riesgo.