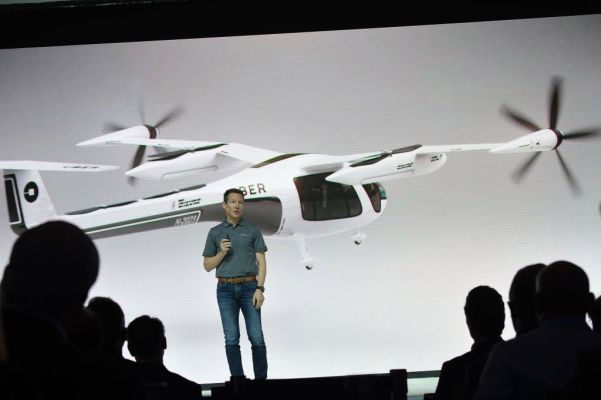

Uber ha transferido su empresa de taxis aéreos Elevate a Joby Aviation, el último de varios disparos a la luna que venderá la empresa de transporte compartido en un intento por mantener su negocio principal y alcanzar la rentabilidad.

La transacción anunciada el martes es parte de un acuerdo complejo que incluye a Uber invirtiendo $ 75 millones en Joby y una asociación ampliada entre las dos compañías. El año pasado, Uber y Joby, que está desarrollando un avión de pasajeros de despegue y aterrizaje vertical totalmente eléctrico, firmaron como socios de vehículos para la iniciativa Elevate de Uber. Joby fue el primer socio en comprometerse a implementar servicios de taxi aéreo para 2023.

La inversión de $ 75 millones se suma a una inversión de $ 50 millones no revelada previamente realizada como parte de la ronda de financiamiento de la Serie C de Joby en enero de 2020, dijo Uber. Hasta la fecha, Joby Aviation ha recaudado $ 820 millones. Uber ha invertido un total de $ 125 millones en la puesta en marcha.

Según el acuerdo, que se espera que se cierre a principios de 2021, las dos empresas matrices acordaron integrar sus respectivos servicios en las aplicaciones de la otra.

“La movilidad aérea avanzada tiene el potencial de ser exponencialmente positiva para el medio ambiente y las generaciones futuras”, dijo el director ejecutivo de Uber, Dara Khosrowshahi, en un comunicado. “Este acuerdo nos permite profundizar nuestra asociación con Joby, el líder indiscutible en este campo, para acelerar el camino hacia el mercado de estas tecnologías”.

Si bien Joby es considerado uno de los líderes, Elevate jugó un papel en la configuración de la industria naciente, incluido el establecimiento de algunos de los puntos de referencia utilizados por los competidores.

“El equipo de Uber Elevate no solo ha desempeñado un papel importante en nuestra industria, sino que también ha desarrollado un notable conjunto de herramientas de software que se basan en más de una década de experiencia que permite la movilidad bajo demanda”, dijo el CEO de Joby Aviation, JoeBen Bevirt, en una declaración.” Estas herramientas y los nuevos miembros del equipo serán invaluables para nosotros a medida que aceleramos nuestros planes de lanzamiento comercial “.

Hace un año, el modelo de negocios de Uber podría clasificarse como un “enfoque de todos los anteriores”, una estrategia para generar ingresos de todas las formas de transporte, incluido el transporte, la micromovilidad, la logística y la entrega de paquetes y alimentos. La pandemia de COVID-19 y el enfoque de Khosrowshahi en la rentabilidad llevaron a la compañía a deshacerse de sus disparos a la luna y duplicar la entrega con la adquisición de Postmates.

En la actualidad, Uber es una empresa centrada en el transporte y la entrega, manteniendo su mano en la micromovilidad, la logística y los vehículos autónomos a través de una serie de acuerdos alcanzados en 2020.

Los términos de Joby-Elevate son similares a otros dos acuerdos de Uber este año. En la primavera, Uber lideró una ronda de financiación de 170 millones de dólares en la startup de micromovilidad Lime. Como parte del acuerdo, Lime adquirió Jump, la subsidiaria de micromovilidad de Uber. La mayoría de los 400 empleados de Jump fueron despedidos. A principios de esta semana, la startup de vehículos autónomos Aurora Innovation llegó a un acuerdo con Uber para comprar la unidad de conducción autónoma de la empresa de transporte compartido en un acuerdo complejo que valorará la compañía combinada en $ 10 mil millones.

Al igual que los acuerdos de Uber con Lime y ahora con Joby, Aurora no paga en efectivo por Uber ATG, una empresa que se valoró por última vez en $ 7.250 millones. En cambio, Uber está entregando su capital en ATG e invirtiendo $ 400 millones en Aurora, lo que le dará una participación del 26% en la compañía combinada, según un documento presentado ante la Comisión de Bolsa y Valores de EE. UU.

Uber dijo en octubre que vendió una participación de 500 millones de dólares en su negocio Uber Freight a un grupo de inversores liderado por la firma de inversión Greenbriar Equity Group con sede en Nueva York. El acuerdo valoró la unidad en $ 3.3 mil millones sobre una base posterior al dinero. Uber ha mantenido su participación mayoritaria en Uber Freight, a diferencia de los acuerdos Jump, Elevate y ATG.