Algunas PYME no quieren obtener (o tener acceso a) financiación de capital, pero también quieren mantenerse alejadas de los préstamos bancarios con intereses elevados. Esa es la brecha que les gusta a las plataformas de financiación basadas en los ingresos ObtenerVantage quiere llenar. La startup con sede en Mumbai anunció hoy que ha recaudado $ 36 millones en capital y deuda liderados por Varanium Nexgen Fintech Fund, DMI Sparkle Fund, junto con los inversores Chiratae Ventures y Dream Incubator Japan. El socio de Varanium Capital, Aparajit Bhandarkar, se unirá al directorio de GetVantage.

Otros participantes incluyeron Sony Innovation Fund, InCred Capital y Haldiram’s Family Office. Esto eleva el total recaudado de GetVantage hasta ahora a $ 40 millones, junto con una ronda inicial en 2020, el mismo año en que Bhavik Vasa y Amit Srivastava lo lanzaron. GetVantage dice que esto incluye varias líneas de deuda con compañías financieras no bancarias para ayudar a escalar su plataforma de financiamiento.

Vasa le dijo a TechCrunch que cofundó GetVantage después de trabajar como director de crecimiento en fintech Itzcash. “Me encontré con el ‘modelo de anuncios por acciones’, un acuerdo de trueque en el que las casas de medios toman una cierta participación en las empresas a cambio de publicidad y promociones en su plataforma”. Luego pasó a trabajar en la plataforma de remesas EbixCash y, después de renunciar, dijo que seguía pensando en una forma de proporcionar financiamiento alternativo a las nuevas empresas.

“El proceso tradicional de obtención de capital es complejo, engorroso y simplemente no funciona para todas las empresas y dueños de negocios”, dijo Vasa. Muchos empresarios en línea están desatendidos, agregó, porque “el modelo de capital de riesgo está algo roto y realmente se basa en a quién conoces”. Para los fundadores sin la red adecuada, es difícil encontrar inversores. Algunos también prefieren no vender el control y diluir la propiedad en sus empresas.

Vasa dijo que él y los antecedentes de Srivastava como fundadores les dan una ventaja, porque entienden las necesidades de otros fundadores. Los dos se conocieron mientras dirigían la cohorte fintech de Startupbootcamp.

GetVantage brinda a las pymes capital libre de capital entre $10 000 y $500 000 USD, con solicitudes procesadas en aproximadamente dos días y fondos disponibles en cinco. Dice que alrededor de 4,000 empresas han solicitado financiamiento no dilutivo a través de su plataforma hasta el momento, recibiendo un total de $ 270 millones en financiamiento. Algunos de sus clientes incluyen Arata, BoldCare, Eat Better, Jade Forest, Naagin, Nua Wellness, Rage Coffee, Sid Farms y Zymrat.

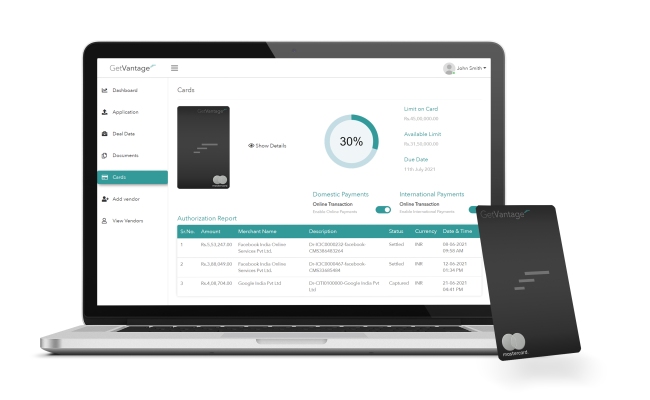

Las decisiones de financiación se toman utilizando los algoritmos de la empresa, lo que, según dice, ayuda a eliminar el sesgo y agiliza el proceso de solicitud. Su tecnología central es un modelo patentado de aprendizaje basado en máquinas llamado Credit Decision Engine y Deal Management System basado en la nube.

Las empresas que solicitan capital conectan sus plataformas de marketing digital, como Google o Facebook, y cuentas de ingresos, incluidas Shopify, Amazon, RazorPay o Stripe, a la plataforma de GetVantage. Al hacerlo, comparten los gastos e ingresos de su empresa durante los últimos 12 meses. El motor de decisiones crediticias de GetVantage genera una hoja de términos personalizada en aproximadamente 48 horas. Después de obtener los fondos, los clientes pagan una parte predeterminada de sus ingresos hasta que hayan pagado el capital total.

Vasa dijo que las empresas suelen pagar la financiación en unos seis a nueve meses. No hay intereses y la empresa cobra tarifas planas entre el 6% y el 12%. “Lo que es importante entender es que los reembolsos son flexibles y están completamente vinculados a los ingresos”, dijo Vasa. “Entonces, si los ingresos aumentan, una empresa termina pagando un poco más en un mes en particular. Si los ingresos disminuyen por algún motivo, la empresa paga un poco menos ese mes”.

GetVantage es independiente del sector y el tamaño, y se enfoca en empresas con fundamentos sólidos, ingresos recurrentes y una antigüedad de ingresos de entre seis y 12 meses. Sus clientes provienen de sectores tan diversos como SaaS, comercio electrónico directo al consumidor, edtech, tecnología de la salud, cocinas en la nube y nutrición. La empresa afirma que experimentó un crecimiento interanual del 300 % en 2021 y ayudó a sus clientes a lograr un crecimiento de los ingresos de 1,8 veces después de recibir financiación a través de GetVantage.

Para los empresarios, GetVantage también tiene asociaciones con una variedad de empresas, incluso en marketing, ventas, logística y pasarelas de pago. Por ejemplo, los proveedores en algunos mercados de comercio electrónico pueden solicitar fondos de GetVantage directamente a través de ellos, o a través de varias pasarelas de pago, plataformas de marketing y logística.

A largo plazo, GetVantage tiene el ojo puesto en el sudeste asiático y Medio Oriente como mercados potenciales, pero por el momento, está “enfocado con láser” en India, dijo Vasa, citando estadísticas que dicen que la oportunidad de mercado para el financiamiento basado en ingresos es ahora de $ 5 mil millones a $ 8 mil millones y se espera que crezca a $ 40 mil millones a $ 50 mil millones a medida que el mercado directo al consumidor se expande a $ 100 mil millones para 2025.

En una declaración preparada, Bhandarkar dijo: “En Varanium buscamos asociarnos con fundadores y equipos que tengan un enfoque audaz para resolver problemas masivos. Estamos encantados de apoyar a Bhavik y al equipo de gestión de GetVantage para ayudar a acelerar la próxima fase de crecimiento de GetVantage y desbloquear capital e ingresos para miles de empresas de rápido crecimiento que impulsarán el futuro de la economía digital de la India”.