El año Nuevo está en marcha y, antes de que termine enero, hicimos una encuesta de VC en el sudeste asiático para saber qué esperar en 2019.

El número de VC en la región ha aumentado enormemente en los últimos años, en gran parte debido a las previsiones de crecimiento en el espacio tecnológico a medida que el acceso a internet continúa disparándose entre la población acumulada de más de 600 millones de consumidores en el sudeste asiático.

Existen otros factores, incluidos el crecimiento económico y las clases medias emergentes, pero con más de 3.8 millones de personas que se convierten en usuarios de Internet por primera vez cada mes, gracias a los teléfonos inteligentes, la "economía digital" del sudeste asiático se ve más que triplicada para alcanzar los $ 240 mil millones. 2025. Eso deja muchas oportunidades para los negocios de tecnología y en línea y, por extensión, para los capitalistas de riesgo.

Con un corpus de VC que ahora cuenta con decenas de firmas de inversión, TechCrunch preguntó a las personas que escriben los cheques qué hay en el horizonte para 2019.

La única regla era no más de tres predicciones: a continuación, sin ningún orden en particular, es lo que nos dijeron.

Alberty Shyy, Burda

Los fondos continuarán invirtiendo agresivamente en el sudeste asiático en el primer semestre de este año, pero el capital se reducirá en el cuarto trimestre a medida que los fondos y las empresas se preparen para una posible recesión. Creo que veremos muchas empresas que, de manera oportunista, saldrán a recaudar fondos en Q1 / Q2 para aprovechar un mercado alcista.

Veremos dos o tres unicornios recién acuñados de la región este año, luego de una relativa calma el año pasado.

Este será (finalmente) el año en que comencemos a ver cierta consolidación en la escena del comercio electrónico.

Dmitry Levit, Centro

Una parte significativa del capital devuelto por las próximas OPI estadounidenses a inversores institucionales se dirigirá a mercados en crecimiento fuera de China, siendo India y el sudeste asiático los beneficiarios más probables. Los activos alternativos, como la empresa y los subconjuntos de capital privado en los mercados emergentes entrarán en su era dorada.

La retirada de los actores estratégicos chinos frenados por una economía doméstica debilitada, las fusiones y adquisiciones prudentes por parte de las estrategias locales y la cautela continua entre las corporaciones japonesas, coreanas y globales, combinada con la exuberancia de las valoraciones en curso por parte de los inversionistas en etapa tardía que asignan fondos al sudeste asiático, continuará conteniéndose. Eventos de liquidez. Ahorre tal vez para un resumen de uno o dos campeones locales en una IPO global. La recaudación de fondos será más problemática para algunos de los líderes del mercado no rentables más grandes del sudeste asiático. La falta de eventos de liquidez en la marquesina y el acceso restringido al capital en las últimas etapas para algunos llevará a algunos fallos visibles (¡nuestro dinero está en las carteras cargadas de subsidios!) Y un estallido temporal de escepticismo a corto plazo en el sudeste asiático como un destino de inversión Hacia finales de 2019.

La tendencia hacia el surgimiento de fondos y administradores de fondos específicos para la cadena de valor continuará, ya que la digitalización está llegando cada vez más a numerosos sectores de la industria y como el sudeste asiático alberga una porción cada vez mayor de las cadenas de suministro globales. Prevemos al menos una docena de nuevas empresas y vehículos de riesgo emergente en 2019 con claras tesis de inversión lideradas por el sector en torno al lugar de las economías del sudeste asiático en las cadenas de valor globales de la industria de la moda, la agricultura y la alimentación; trabajo, servicios de salud; Fabricación, tecnología de la construcción, etc., con equipos de inversión que cuentan con la experiencia necesaria para desentrañar esta creciente complejidad.

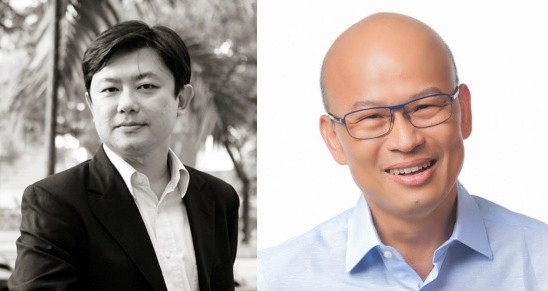

Willson Cuaca, East Ventures

Yakarta se convierte en el capital inicial del sudeste asiático, superando a Singapur en términos de cantidad de acuerdos y monto de inversión.

A medida que la escena de inicio de Indonesia se calienta, los fondos de semillas regionales y de la serie A se alejan de Indonesia y se dirigen a Vietnam, Malasia, Tailandia y Filipinas (en orden de prioridad de mercado).

Sureste recibe dos nuevos unicornios.

Rachel Lau, RHL Ventures

Las compañías del norte de Asia proporcionarán la liquidez que tanto necesitan al retirar capital de los mercados desarrollados de América y Europa debido a las acciones de la Reserva Federal. La FED elevó las tasas de interés y redujo el tamaño de su balance general (al no reemplazar los bonos que vencían a una tasa de $ 50 mil millones al mes). Esto se ha visto en el reciente ejercicio de recaudación de fondos de los unicornios del sudeste asiático. Agarrar recientemente ha visto una lista impresionante de inversionistas del norte de Asia como Mirae, Toyota y Yamaha . Según las estadísticas recientes, el 85 por ciento de los fondos de las empresas emergentes del sudeste asiático se destinaron a unicornio de miles de millones de dólares, como Grab y Gojek, sin pasar por las empresas emergentes en etapa temprana que más necesitan fondos, se espera que esta tendencia continúe. Por lo tanto, veremos que las empresas en etapa inicial y los capitalistas de riesgo se centran más en generar flujos de efectivo de operaciones operativas, en lugar de que las actividades de recaudación de fondos se vuelvan más difíciles.

Un crecimiento en la urbanización en el sudeste creará nuevas oportunidades de empleo en pequeñas y medianas empresas, como es evidente en China. Actualmente, solo el 12 por ciento de la población urbana de Asia vive en megaciudades, mientras que el cuatro por ciento vive en ciudades de menos de 300,000 habitantes. Las nuevas compañías verán las líneas borrosas entre los negocios de ladrillo y mortero versus los negocios en línea puros. En el último año, más o menos, hemos visto que más y más empresas fuera de línea se conectan en línea y más negocios en línea que se desconectan.

Un crecimiento en la urbanización en el sudeste creará nuevas oportunidades de empleo en pequeñas y medianas empresas, como es evidente en China. Actualmente, solo el 12 por ciento de la población urbana de Asia vive en megaciudades, mientras que el cuatro por ciento vive en ciudades de menos de 300,000 habitantes. Las nuevas compañías verán las líneas borrosas entre los negocios de ladrillo y mortero versus los negocios en línea puros. En el último año, más o menos, hemos visto que más y más empresas fuera de línea se conectan en línea y más negocios en línea que se desconectan.

Las tasas de fertilidad en Filipinas, Laos, Camboya, Indonesia y Vietnam superan los 2,1 nacimientos por mujer, el nivel que mantiene a una población, pero las tasas por debajo de 1,5 en Singapur y Tailandia significan que su población disminuirá sin inmigración. A medida que vemos más actividades de inicio en los países del sudeste asiático, esperamos ver que más talentos extranjeros calificados se muden a la región en lugar de permanecer en países de bajo crecimiento en Estados Unidos y Europa.

Kay-Mok Ku, Gobi Ventures

Primer chino "Seaward" Unicorn en el sudeste asiático. En los últimos años, un número creciente de nuevas empresas chinas están apuntando a los mercados extranjeros desde el principio (conocido como Chuhai 出海 o “Seaward”). Estos empresarios chinos generalmente traen consigo las mejores prácticas en mercadeo de consumo y desarrollo de productos perfeccionados por un mercado interno hipercompetitivo, respaldado por un equipo técnico fuerte y dedicado con base en China y cada vez más capitalizado por VCs de China que han recaudado fondos de miles de millones de dólares.

Consolidación entre los unicornios de la ASEAN. Si bien la ASEAN ahora cuenta con 10 unicornios, son duplicados en el sentido de que existe más de uno en una categoría en particular, lo cual es insostenible para los mercados que se llevan todos los ganadores. Por ejemplo, en la ASEAN, mientras que un unicornio está ocupado con la expansión geográfica regional, el otro simplemente coexiste al mantenerse enfocado en la expansión del alcance dentro de su mercado local. Esto nunca sucederá en un mercado de un solo país como China, pero ahora que el viaje de la ASEAN aclama que los unicornios finalmente están bloqueando las bocinas, el escenario puede estar listo para que se desarrolle un escenario similar a Didi-Kuadi.

La ASEAN salta sobre el carro chino 5G. El mundo de la tecnología en el futuro probablemente se bifurcará en plataformas lideradas por los estadounidenses y los chinos. Tal como está, los mercados emergentes están adoptando modelos de negocios chinos basados en pagos de tamaño reducido y han adoptado las aplicaciones móviles chinas que a menudo se incluyen con los teléfonos inteligentes chinos baratos. De cara al futuro, la 5G cambiará el juego, ya que su impacto va más allá de los teléfonos inteligentes a los dispositivos IoT genéricos, lo que tiene implicaciones estratégicas para industrias como la conducción autónoma. Como resultado, la guerra comercial entre Estados Unidos y China probablemente evolucionará hacia una guerra tecnológica y la ASEAN se verá obligada a elegir el bando.

Darren Tan, Golden Equator Capital

Estamos entusiasmados con el crecimiento en los sectores de inteligencia artificial y tecnología profunda. En general, la atención se ha centrado en la tecnología centrada en el consumidor en el sudeste asiático como un mercado emergente, pero estamos empezando a ver que surgen soluciones patentadas para industrias como medtech y fintech. AI también tiene una gran aplicabilidad en una amplia gama de sectores de consumo al reducir la dependencia de la mano de obra y crear ahorros de costos.

El análisis de datos para descubrir las eficiencias organizativas y las tendencias de los clientes continuará siendo aún más utilizado, pero también habrá un mayor énfasis en la protección de dichos datos, especialmente en la información confidencial, a la luz de múltiples brechas de datos de alto perfil en 2018. Herramientas que permiten la recopilación y el almacenamiento. La seguridad y el análisis de los datos serán esenciales.

Estamos viendo el surgimiento de más fondos institucionales del norte de Asia. Hasta ahora, han sido predominantemente gigantes tecnológicos chinos como Tencent y Alibaba, ahora estamos empezando a ver a las instituciones coreanas y japonesas poniendo mayor énfasis en la inversión en la región del sudeste asiático.

Vinnie Lauria, Golden Gate Ventures

Aún más capital fluye desde EE. UU. Y China hacia el sudeste asiático, y los VC de ambas ubicaciones pronto abrirán oficinas en la región

Una nueva ola de inversiones de la Serie A en Vietnam.

Diez salidas más de $ 100 millones.

Amit Anand, Jungle Ventures

La aparición de una súper aplicación de servicios financieros, creo que Meituan o WeChat, pero solo para servicios financieros: el milenio del sudeste asiático es uno de los clientes más desatendidos desde una perspectiva de servicios financieros, ya sea pagos, préstamos de bienes de consumo, préstamos personales, finanzas personales Gestión, inversiones u otros servicios financieros. Veremos el surgimiento de plataformas digitales que agregarán todos estos servicios relacionados y brindarán una tienda de servicios financieros única para este consumidor digital nativo.

La digitalización de las pymes será nueva. Fintech: el sudeste asiático alberga a más de 100 millones de pymes que se encuentran en la cúspide de la transformación digital. El cambio generacional en la propiedad, los gobiernos locales impulsan la digitalización y el aumento de la globalización han creado una tormenta perfecta para que estas pymes adopten la nube y otras tecnologías digitales a un ritmo vertiginoso. Las nuevas empresas que se centren en este segmento obtendrán la atención general de la comunidad de empresas de riesgo en los próximos años a medida que busquen nuevas industrias habilitadas o interrumpidas por la tecnología.

Kuo-Yi Lim y Peng Ong, Monk´s Hill Ventures

Lyft y Uber Hágase público y muestre el camino hacia la rentabilidad para otras empresas de viaje compartido. Esto tiene un efecto positivo para los jugadores regionales de viaje compartido, pero también los presiona para que demuestren la misma economía en el uso compartido de viajes. Los jugadores regionales de viaje compartido duplican el posicionamiento de la súper aplicación, para demostrar el valor de otras maneras, ya que el negocio de viajes compartidos por sí solo puede no alcanzar la rentabilidad, nunca.

La guerra comercial entre China y Estados Unidos alcanza una tregua, pero persiste un sentimiento general de incertidumbre. Esta es ahora la nueva norma: las cosas son menos seguras y las empresas tienen que planificar para escenarios más adversos. A corto plazo, los beneficios del sudeste asiático. Compañías – chinas, estadounidenses, etc. – ven al sudeste asiático como el terreno neutral. La inversión se vierte, creando empleos en todas las industrias. La adquisición de campeones locales se intensifica a medida que los jugadores extranjeros compiten por las posiciones principales.

“Resuelva el problema”: las empresas de tecnología se harán más prominentes … compañías de tecnología que son corredores de bienes raíces, reclutadores, proveedores de atención médica, proveedores de alimentos, logística … por qué: muchas industrias son muy ineficientes.

Hian Goh, Openspace Ventures

Lucha por la calidad va a pasar. La recaudación de fondos en todas las etapas, desde la semilla hasta la Serie C y más allá, será un desafío si no tiene las métricas. Los inversores querrán ver un camino hacia la rentabilidad o la capacidad de obtener ganancias si el entorno empeora. Esto significará que las empresas Saas con flujos de efectivo estables, comercio electrónico vertical con métricas sólidas serán oportunidades de inversión atractivas.

La selección de inversionistas se volverá crítica, ya que los inversionistas toman un enfoque de esperar y ver. Los inversionistas nuevos o existentes en las empresas serán evaluados en función de su polvo seco en sus fondos y su capacidad para financiar nuevas rondas

El riesgo regulatorio para los prestamistas fintech será más alto este año, lo que aumentará el costo de cumplimiento y la incertidumbre sobre las licencias, lo que llevaría a una consolidación en el mercado.

Heang Chhor, Qualgro

El sudeste asiático: un campo de batalla cada vez más intenso para las inversiones en tecnología.

Nunca ha habido tanto dinero de capital de riesgo en el sudeste asiático que persigue a nuevas empresas interesantes, en todas las etapas del ciclo de vida. Los 10 VC locales y regionales más activos han recaudado su segundo o tercer fondos recientemente, acumulando al menos dos veces más dinero que hace unos años, probablemente alcanzando un monto total cercano a $ 1 mil millones. Además, los VC internacionales también se han duplicado en su asignación a la región, mientras que los VC chinos más importantes han declarado visiblemente su intención de no perder el impulso dinámico. Varios fondos de crecimiento han creado recientemente una presencia local para apuntar a las compañías de tecnología del sudeste asiático en la Serie C y más allá. Sin contar la cantidad que se destina a los unicornios, ahora puede haber más de $ 3-4 mil millones disponibles para las etapas de crecimiento de la semilla, que pueden ser de 3 a 4 veces la cantidad de hace tres años. Hay, por supuesto, muchas más empresas nuevas que están invirtiendo. Pero las nuevas empresas más prometedoras estarán en una posición muy favorable para negociar una mayor valoración y mejores condiciones. Sin embargo, no deben olvidar que, eventualmente, lo que crea valor es la forma en que marcan la diferencia con sus capacidades tecnológicas o su modelo de negocio, cómo adquieren y retienen al mejor talento, con los fondos recaudados, no solo la cantidad de dinero que serán. capaz de subir. Es probable que la mayoría de los VC corporativos locales y regionales pierdan en este juego de inversión más intenso.

Importante inversión de capital de riesgo que invierte en las llamadas 'startups basadas en IA', pero ¿hay realmente muchas capacidades (profundas) de inteligencia artificial?

Una buena parte de las startups de la SEA afirman que tienen "algo-AI". Los inversionistas están abrumados, si no confundidos, por el "reclamo de AI" que encuentran en la mayoría de los lanzamientos de inicio. Si bien no hay duda de que el Sudeste Asiático crecerá en el futuro su propio grupo fuerte de competencia en inteligencia artificial, desafortunadamente hoy en día la mayoría de los modelos de negocios "basados en la inteligencia artificial" de la región aún serían solo "buenos algoritmos o aprendizaje automático" que pueden procesar cierta cantidad de datos para obtener resultados suficientemente buenos, que no siempre generan un valor comercial sustancial para los usuarios / clientes. Es poco probable que el importante presupuesto que algunos de los unicornios del sureste de Asia estén financiando en sus 'aplicaciones basadas en IA' o 'plataforma de AI' haga una verdadera diferencia para los consumidores, por la falta de competencias profundas de AI en la región . 2019 puede ser otro año de promesa de AI, no realizado. Con suerte, los laboratorios de investigación públicos y privados, las universidades y las nuevas empresas continuarán recibiendo (mucho más) un fuerte apoyo (especialmente por parte de los gobiernos) para crear un grupo de talento de AI más grande, lo que significa crecer y atraer talento de AI a la región.

Las series más grandes de la Serie A y la Serie B redondean para impulsar una trayectoria de crecimiento más convincente, hacia la recaudación de fondos en etapa de crecimiento.

Aunque las situaciones varían mucho: la Serie A típica en el sudeste asiático solía ser de alrededor de $ 5 millones, y la Serie B alrededor de $ 10-15 millones. Los inversores tendieron a aceptar que normalmente las compañías recaudarían dinero después de aproximadamente 18 meses, entre A y B, y entre B y C. Recientemente ha habido un aumento en los aumentos más grandes en A y B, y es muy probable que esta tendencia se acelere. El hecho de que los VC ahora tengan mucho más dinero para implementar en cada inversión contribuirá a esta tendencia. Sin embargo, los hitos requeridos para elevar la Serie C se han convertido en mucho más: una escala mínima y motores de crecimiento (y ganancias) muy sólidos. Por lo tanto, los empresarios tendrán que buscar obtener la mayor reserva de fondos posible, independientemente del tiempo entre incrementos, para construir motores de crecimiento que lleven a sus compañías a superar los hitos de la próxima Serie, ya sea B o C. En el futuro, lo haremos vea más Serie A de $ 10 millones y más Serie B de más de $ 20 millones. Las empresas atractivas no tendrán demasiadas dificultades para hacerlo, pero la mayoría de los empresarios del sudeste asiático deberían aprender a dominar más eficazmente las habilidades de recaudación de fondos para capturar cantidades mucho mayores que en el pasado. Por supuesto, esto supone que sus negocios son lo suficientemente convincentes a los ojos de los inversores.

Vicknesh Pillay, TNB Aura

Las valoraciones fuera de tamaño serán menos comunes en 2019, ya que los inversores del sudeste asiático aprenden de la experiencia y se vuelven más sofisticados. Por lo tanto, vemos oportunidades en la Serie A / B para transacciones infravaloradas debido a la falta de financiamiento en la etapa inicial, mientras que esperamos continuar viendo la tendencia de la mayoría de las inversiones de capital de riesgo que van a las compañías en etapa posterior (Serie C y posteriores). Para disminuir el apetito de riesgo y la mentalidad de "manada".

2018 también ha sido testigo del rápido surgimiento de muchos fondos de capital de riesgo corporativo y programas de innovación. Sin embargo, en 2019, las grandes corporaciones reducirán su asignación a la inversión de inicio, lo que sería la opción más fácil para ellas en caso de noticias adversas para los mercados públicos nerviosos en 2019.

Con el crecimiento de la inteligencia artificial, la necesidad de conexiones API y un mayor liderazgo innovador para adoptar la tecnología, el sudeste asiático verá un aumento en el número de empresas SaaS y empresas existentes que se están moviendo hacia un modelo de negocio Saas. Por lo tanto, esperamos mayores inversiones en empresas Saas centradas en IoT y ciberseguridad a medida que los datos de hardware y software se transfieren a la nube.

Chua Kee Lock, Vertex Ventures

El ritmo de inversión de capital de riesgo en el sudeste asiático ha crecido de manera constante y significativa desde 2010, donde comenzó con menos de $ 100 millones en inversión de capital de riesgo en la región. Durante los primeros ocho meses de 2018, la inversión en capital de riesgo de la región fue de más de $ 5.4 mil millones. Para todo 2018, es probable que termine alrededor de $ 8 mil millones. Para 2019, esperamos que el ritmo de inversión de VC supere el nivel de 2018 y registre entre $ 9-10 mil millones. El sudeste asiático continuará atrayendo más inversiones de capital de riesgo porque:

El ritmo de inversión de capital de riesgo en el sudeste asiático ha crecido de manera constante y significativa desde 2010, donde comenzó con menos de $ 100 millones en inversión de capital de riesgo en la región. Durante los primeros ocho meses de 2018, la inversión en capital de riesgo de la región fue de más de $ 5.4 mil millones. Para todo 2018, es probable que termine alrededor de $ 8 mil millones. Para 2019, esperamos que el ritmo de inversión de VC supere el nivel de 2018 y registre entre $ 9-10 mil millones. El sudeste asiático continuará atrayendo más inversiones de capital de riesgo porque:

(1) Los gobiernos del sudeste asiático, especialmente la ASEAN, continúan con su política de apoyo para alentar a las nuevas empresas.

(2) la demografía joven y la rápida adopción de tecnología en el sudeste asiático dan lugar a ideas más innovadoras y disruptivas.

(3) los inversores globales buscan un mejor rendimiento y, naturalmente, se centrarán en el crecimiento de mercados emergentes como el sudeste asiático.

La tendencia hacia la economía del concierto comenzará a tener un impacto en la región. En economías desarrolladas como los EE. UU., Se espera que la economía de concierto alcance más del 40 por ciento para 2020. La población joven buscará más oportunidades independientes como una forma de aumentar los niveles de ingresos y al mismo tiempo mantener la flexibilidad. Esto incluirá el trabajo de cuello blanco como la programación de computadoras, contabilidad, servicio al cliente, etc. y también el trabajo de cuello azul como servicios de entrega, uso compartido de vehículos, servicios a domicilio, etc. Creemos que la economía de eventos crecerá a más del 15 por ciento. El sudeste asiático en 2019.

Las startups pesadas o impulsadas por AI comenzarán a abrirse camino en el sudeste asiático.

Victor Chua, Vynn Capital

La GRAN convergencia – habrá más integración entre industrias y sectores. Traveloka Blibli entró en el alquiler de autos, se dedicó al negocio de viajes y estos son solo algunos ejemplos. Existe una gran cantidad de valor sinérgico entre las empresas de viajes y las empresas de alimentos o entre las empresas de nueva creación y las empresas automotrices. Imagine un futuro en el que viaja a una ciudad donde se hospeda en un apartamento que alquiló a través de un mercado (como Travelio, mi compañía de cartera), y cuando necesite reservar un restaurante, puede hacer la reserva a través de una plataforma que se integra con el administrador de la propiedad, y cuando necesite moverse, vaya al estacionamiento para conducir un automóvil que alquile en un mercado automotriz. Existe una clara sinergia entre las industrias selectivas y esto conduce a una convergencia general entre las empresas, entre las industrias.

Más canales para aumentar la Serie B / C, las empresas en etapa temprana encuentran que la recaudación de fondos es más desafiante: hemos visto una serie de fondos de capital de riesgo o fondos de crecimiento ya recaudados, lo que significa que ahora hay más canales para que las compañías de la Serie A o B aumenten el crecimiento rondas A medida que el mercado madura, habrá más competencia para las inversiones entre los fondos de crecimiento, ya que hay un crecimiento considerablemente mayor en la cantidad de fondos de crecimiento que las compañías que están aumentando en la etapa de crecimiento. Por otro lado, la sensación es que hay un crecimiento constante en el número de compañías en etapa inicial, sin embargo, la cantidad de capital en los fondos en etapa temprana no está creciendo a medida que más VC prefieren etapas más grandes y posteriores, debido a la vencimiento de su cartera de empresas existentes.

Los recién llegados ganan peso: habrá al menos 10 compañías que alcanzarán una valuación de al menos $ 100 millones. Estas valoraciones no se basarán en una sola exposición al mercado. Las empresas que aumenten las rondas más grandes deberán demostrar que son regionales.

Gracias a todos los VCs que participaron, ciertamente me sentí como el maestro de la clase recolectando tareas.