Las subidas de precios se comen la capacidad de gasto, pero también hacen que los ahorros pierdan poder adquisitivo. Como las termitas, que poco a poco van carcomiendo el interior de la madera, la inflación va erosionando el valor del patrimonio financiero sin que nos demos cuenta.

Hace 20 años, los depósitos bancarios eran una alternativa atractiva para la mayoría de hogares que querían dejar su dinero apartado sin tener que asumir prácticamente ningún riesgo. Así, se podía además combatir la inflación. Ahora, ya no es posible. Menos aún a la vista del alza de precios registrada en agosto, del 3,3% interanual.

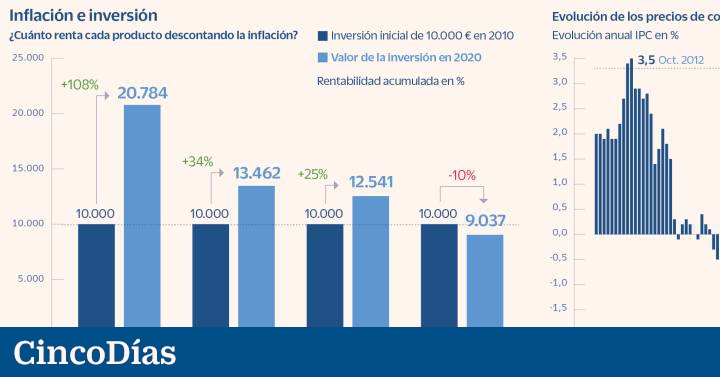

La asociación europea de gestoras de fondos de inversión (Efama, por sus siglas en inglés) elaboró hace unas semanas un estudio para analizar hasta qué punto los incrementos en los precios iban menguando nuestro capital. De acuerdo con el citado informe de Efama, 10.000 euros invertidos en 2010 que se hubieran metido en depósitos bancarios se habrían convertido en 2020 en 9.037 euros, una vez descontadas las subidas de precios.

Con la política monetaria de tipos cero impulsada por el Banco Central Europeo (BCE), las personas con deuda salen beneficiadas, al tener que pagar menos por la hipoteca o el crédito. En cambio, los ahorradores ya no pueden esperar ningún rendimiento de los depósitos bancarios. Si a eso le sumamos que los precios sí siguen subiendo, es cuando aparece la devaluación de los ahorros.

Bonos ligados a la inflación

Una forma de poder evitar este riesgo de inflación es comprar lo que se conoce como los bonos ligados a la inflación (o bonos reales). Hay bonos emitidos por Gobiernos no solo devuelven el nominal, sino que también dan un extra en función de la inflación. El inversor que compra el bono en el momento de la emisión se asegura una rentabilidad que suma el cupón del bono, más la inflación observada.

Ahora bien, los bonos ligados a la inflación también reaccionan con las perspectivas de inflación, por lo que pueden tener algún efecto no esperado. En 2021, por ahora, este tipo de categoría ha conseguido una rentabilidad del 1% tras descontar el alza de los precios.

Aunque la subida de precios de la última década ha sido inferior a la de periodos previos, en términos agregados ha sido del 10%. Puede parecer poco, pero hace que esos 10.000 euros de 2010 dejados en el banco tengan ahora una capacidad de compra equivalente a 9.000 euros. Es decir, que con el mismo dinero se pueden comprar menos cosas.

La carcoma de la inflación se aprecia mejor en términos de coste de oportunidad. Un inversor europeo que hubiera destinado esos 10.000 euros a un fondo de inversión de Bolsa habría conseguido al finalizar el periodo 20.784 euros, descontando ya el efecto de la inflación.

Si en lugar de contratar un fondo de renta variable, que inevitablemente sufre fuertes oscilaciones, hubiera puesto su dinero en un fondo más conservador, que solo tuviera en cartera bonos, habría acabado el periodo con un patrimonio de 12.541 euros, 3.500 euros más que metiendo el dinero en depósitos.

El informe de Efama resalta que “estos resultados ponen de relieve el coste de oportunidad y las pérdidas financieras en las que están incurriendo los hogares europeos que siguen manteniendo sus ahorros mayoritariamente en depósitos”.

En España, esta tendencia está muy marcada. Los depósitos bancarios de los hogares llevan 11 meses subiendo, hasta superar los 942.000 millones de euros, marcando récord tras récord. Y eso, a pesar de que el tipo de interés ofrecido en las nuevas operaciones de imposiciones a 12 meses lleva más de un año estancado en el 0,01% (hace una década rozaba el 3%).

Durante la década pasada, la pérdida de poder adquisitivo fue menor, puesto que el índice de precios al consumo (IPC) se ha mantenido casi todos los años por debajo del 2%. Sin embargo, la situación en la actualidad es mucho peor. La subida de los precios de la electricidad, la de los carburantes, unida a la ruptura de las cadenas de suministro de algunos productos –como los microchips, que han encarecido algunos artículos electrónicos– ha provocado que la inflación haya marcado en agosto un dato interanual del 3,3%, un nivel no visto en más de una década.

En el mundo académico hay un interesante debate sobre si esta subida de la inflación es puntual (por los diversos desórdenes económicos generados por la pandemia) o si es estructural. Eso sí, mientras el valor del dinero ahorrado en el banco se sigue depreciando.

“Una de las mejores fórmulas de reducir al máximo el riesgo de inflación es tener la cartera invertida en activos reales, fundamentalmente acciones, puesto que las compañías en las que invertimos van incrementando sus precios para adaptarse al nuevo entorno”, apunta Unai Ansejo, consejero delegado de Indexa Capital.