Después de un año y medio de pandemia, se podría decir que las vacaciones de este año se esperan con más anhelo que nunca. Pese a ello, todavía distarán de ser como las de la antigua normalidad. Aunque más de la mitad de la población ha recibido ya la pauta completa de vacunación frente al Covid y la incidencia acumulada está en niveles relativamente bajos, las restricciones a los viajes internacionales, ya sea por cierre de fronteras o exigencias de PCR negativa y cuarentenas, harán que los destinos nacionales vuelvan a ser los predilectos.

Pese a que esto podría indicar que el gasto será menor, al no depender principalmente del avión como medio de transporte, los españoles solicitaron entre marzo y junio más de 15 millones de euros para financiar sus escapadas de verano, con una media de 1.500 euros por viaje, según los datos publicados por la plataforma de crédito Younited Credit. Muchos de estos créditos fueron pedidos en mayo, con el fin del estado de alarma y la vacunación cogiendo ya la velocidad deseada para alcanzar la tan esperada inmunidad de rebaño: aumentaron un 43% respecto a abril. La comparación con las cifras de 2020 es aún más significativa: crecieron un 89% respecto al quinto mes del año pasado, con el país inmerso en el comienzo de la desescalada del confinamiento.

No obstante, “las tasas de crecimiento del crédito para vacaciones antes de la pandemia eran más elevadas”, subraya Antonio Gallardo, experto financiero en iAhorro. Asimismo, apunta que estas cifras no se traducirán en un aumento del gasto de la misma magnitud y este será muy inferior al de 2019. “Crecerá la financiación, pero si tenemos en cuenta que la mayoría de los destinos serán nacionales, no parece que el incremento sea muy elevado y por ese tipo de destino se centrará más en tarjetas que en préstamos, que cubren muchas veces grandes viajes al extranjero”, añade.

¿Préstamo o tarjeta?

Si no se tienen los ahorros suficientes para escapadas internacionales, los consumidores pueden optar a financiarlas, aunque Gallardo indica que los españoles no recurren tanto a estos productos como “en algunos países de nuestro entorno”.

“Es cierto que hoy en día tenemos muchas opciones para financiar las vacaciones y hacerlo es cada vez más sencillo gracias a internet, pero antes de pagar a crédito un viaje deberíamos preguntarnos si vale la pena y, lo más importante, leer atentamente las condiciones del crédito que estamos firmando”, advierten desde HelpMyCash. En este sentido, subrayan que es fundamental “analizar cuánto nos costará realmente el viaje si lo pagamos a crédito y si tenemos el dinero suficiente para devolverlo”.

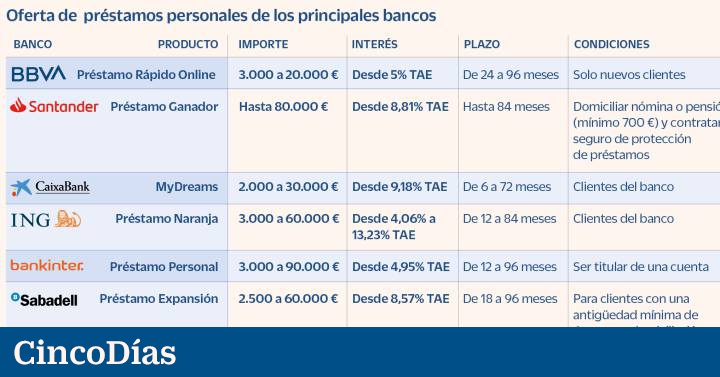

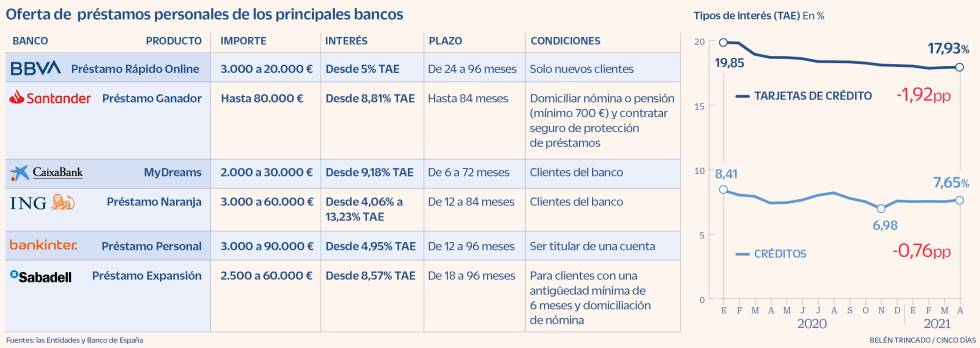

Para financiar estos gastos, los consumidores pueden elegir entre préstamos o tarjetas de crédito, pero antes de decantarse por uno u otro hay que valorar las ventajas y los inconvenientes de cada una de estas formas de endeudamiento. Las dos principales diferencias son los intereses asociados y la cantidad de dinero que se puede solicitar. Así, mientras las tarjetas de crédito se usan para gastos más pequeños, el importe mínimo solicitable en un préstamo personal es de entre 2.000 y 3.000 euros y puede alcanzar los 80.000 euros. Es decir, están orientados a consumos más elevados, como reformas, compras de vehículos o, si se trata de vacaciones, grandes destinos internacionales.

Por contra, las tarjetas son más flexibles en lo que respecta al importe a solicitar así como a su devolución. En el caso de los préstamos, los principales bancos españoles establecen plazos mínimos de 12 o incluso 6 meses, mientras que con el dinero de plástico es el cliente el que decide cómo y cuánto aplazar la deuda.

En lo que respecta a los intereses, los préstamos salen más rentables, aunque la cuota varía en función del importe solicitado y el plazo de amortización: a menor tiempo, mayores intereses.

“Las tarjetas son cómodas, tienes la financiación asegurada a cargo de tu saldo disponible en la tarjeta y flexibles también a la hora de devolver la cantidad financiada”, explica Gallardo, pero “esta flexibilidad tiene también su riesgo, en la medida que se opte por pagar cuotas bajas, ya que unido a los intereses elevados aumenta el coste de la financiación”.

Según los últimos datos del Banco de España referentes a abril, la TAE media de los préstamos es del 7,65%, frente al 17,93% de las tarjetas. No obstante, en el último año, la de las segundas ha bajado en mayor medida, 1,92 puntos porcentuales, desde la TAE media del 19,85% de enero de 2020.

Por su parte, los préstamos “son más económicos, pero no tan accesibles a todo el mundo (más cuando son de viaje), y además suelen financiar cantidades elevadas”, concluye el experto de iAhorro.

Rebajas de verano

La oferta actual de préstamos de las principales entidades en España incluye reducciones temporales en los tipos de interés, para llegar así al consumidor que los busca para irse de vacaciones, pero también para el que quiere aprovechar las rebajas de la temporada estival. La más económica es la de ING, con una TAE a partir del 4,06% –a pesar de que en este momento no hay ninguna promoción vigente–. Le sigue BBVA, que hasta el 7 de julio ha recortado el precio de su Préstamo Rápido Online del 9,37% al 5% TAE para nuevos clientes. Hasta esa misma fecha está también vigente la oferta del Préstamo Expansión de Sabadell, con una TAE a partir del 8,57%.

En el otro lado de la balanza se sitúa CaixaBank, que entre los bancos analizados ofrece los precios más elevados, con una TAE del 9,18%, aunque es el que ofrece el plazo de amortización más bajo, de un mínimo de seis meses. Por su parte, Santander ha finalizado ya la oferta de su Préstamo Ganador, que recupera la TAE del 8,81%.

Con respecto a las condiciones para poder acceder a estos préstamos, el requisito fundamental es ser cliente de la entidad. Además, en el caso del Préstamo Expansión de Sabadell y del Préstamo Ganador de Santander, es obligatorio domiciliar la nómina y en el caso del banco presidido por Ana Botín, contratar además un seguro de protección de préstamos.

Las tarjetas de crédito no tienen ofertas especiales con motivo de las vacaciones, pero Santander ha puesto en marcha un servicio que da la opción al cliente de disponer de efectivo en la cuenta y fraccionar la devolución de forma personalizada, dividir un pago extra o inesperado tras efectuarlo o aplazarlo de forma total o parcial una vez reciba el extracto mensual.

El peligro de las ‘revolving’

Las tarjetas de crédito son una opción más flexible y adecuada para gastos puntuales del verano, pero pueden encarecer mucho la deuda, sobre todo si se utiliza una tarjeta revolving, en las que el pago debe aplazarse en varias cuotas y es el cliente el que decide el importe o el porcentaje de la deuda contraída que paga mes a mes. El problema es que la cuota elegida puede ser tan baja que no cubra ni los intereses generados pues, según un análisis realizado por Adicae, más de 200 de estos productos tienen una TAE superior al 30%.

“Las entidades son conocedoras de las necesidades de sus clientes y en estas fechas se ofertan muchas tarjetas que a primera vista parecen ventajosas y sin embargo pueden provocar que la deuda sea muy difícil de amortizar para el consumidor, por lo que debemos ser cautos e informarnos de todas las condiciones que implican antes de utilizarlas”, advierte Javier Moyano, consejero delegado del despacho Reclama Por Mí.

Aunque los tribunales han emitido varias sentencias que las califican de poco transparentes y con intereses abusivos, lo cierto es que el consumidor sigue usándolas y es que, en algunos casos, se trata de tarjetas de crédito en apariencia convencionales que, además de ofrecer una opción de pago a fin de mes, incluyen también la modalidad revolving. De hecho, Gallardo afirma que “por el reclamo de pagar en cuotas bajas son las que potencialmente se usan más, sin que se sepan diferenciar”.

Además, desde Reclama Por Mí advierten de que estos productos suelen incluir descuentos en viajes, haciéndolos aún más atractivos. Los comercializan aerolíneas, hoteles o compañías de viaje, pero también grandes entidades bancarias: “Al ver que se comercializan con nombres de marcas conocidas, pensamos que no son tarjetas revolving, pero lo son”, afirman. Además, hay otro riesgo y es el de usarlas para retiradas de efectivo en cajeros. En estos casos, la TAE alcanza el 27,99%, según los datos del III Barómetro revolving de Asufin.

Una de las entidades que más salpicada se ha visto por la polémica de las revolving ha sido WiZink, que esta semana ha anunciado el lanzamiento de una gama de tarjetas de crédito segmentada por perfiles de usuario. Pese a ello, los intereses de sus tarjetas siguen estando por encima de la media española y el pago aplazado tiene una TAE del 20,99%, excepto para la WiZink Top, que es del 19%.

Los grandes comercios también recurren a las ‘revolving’

- El peligro de las rebajas. Llega el verano y también las rebajas que, en un año marcado de nuevo por los confinamientos, se convierten en una oportunidad para clientes y tiendas. El 61% de los españoles gastará una media de entre 100 y 300 euros, una cifra similar a la de 2020, según los datos de la compañía Veepee. Como en otras ocasiones, también serán muchos los que opten por financiar estas compras con sus tarjetas de crédito. Las grandes firmas ofrecen además la posibilidad de hacerlo con productos propios, que comercializan destacando sus grandes ventajas y con el objetivo de ganarse la fidelidad del cliente, pero cuya letra pequeña es a veces tan peligrosa como la del dinero de plástico proporcionado por algunas entidades financieras.

- Affinity Card. Inditex cuenta con la Affinity Card, una tarjeta de crédito emitida por BBVA para comprar en cualquiera de sus comercios y que además de incluir promociones, da al usuario la posibilidad de elegir en el momento de la compra si quiere pagar a final de mes o aplazarlo en varios pagos. Si se opta por esta segunda opción, el producto se convierte en una revolving, con una TAE que asciende al 20,98% (para pago aplazado con cuota fija) y al 20,92% (para amortización en seis meses).

- El Corte Inglés. El grupo español permite financiar las compras con su tarjeta o créditos personales. La primera está libre de coste si se paga a fin de mes, pero también toma la forma de una revolving cuando ofrece la modalidad de pago de porcentaje sobre el saldo dispuesto o una cuota mensual fija. En estos casos, la TAE asciende al 19,56%.