Una mirada al interior de los resultados de Monzo, Starling y Revolut publicados recientemente, aunque con fecha

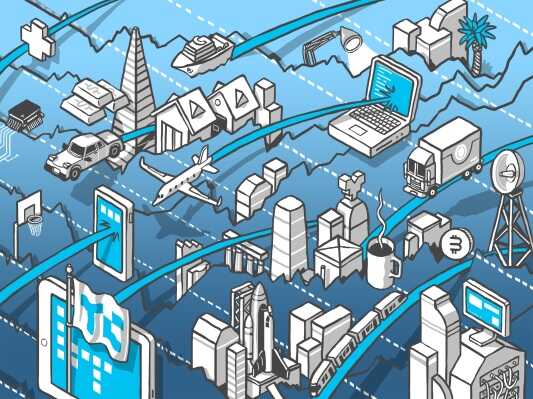

Los capitalistas de riesgo y otros inversionistas han invertido capital en nuevas empresas de tecnología financiera en todo el mundo en los últimos años, incluida una cantidad récord de rondas por valor de $ 100 millones o más en el segundo trimestre de 2020. , lo que subraya la escala de la apuesta que los inversores están haciendo sobre el éxito a largo plazo de fintech.

The Exchange explora nuevas empresas, mercados y dinero. Puede leerlo todas las mañanas en Extra Crunch, o recibir el boletín de The Exchange todos los sábados.

Dentro de esa ola fintech hay varios centros de actividad, que incluyen tecnología de pagos, inversión y bancario. Esa última categoría ha ayudado a dar lugar a los llamados neobancos, entidades bancarias emergentes que ofrecen herramientas y servicios bancarios amigables para el consumidor que priorizan los dispositivos móviles. Dada la naturaleza anticuada de la banca en muchos países (y cuán fuera del alcance de la banca sigue estando para muchos), los neobancos han visto una fuerte aceptación por parte de los usuarios en los últimos años.

Y la cohorte de startups ha levantado océanos de capital para ayudar a impulsar su crecimiento. En América, Repicar fue valorado más recientemente en $ 5.8 mil millones después de recaudar cientos de millones a fines de 2019. Más recientemente, neobank revolución agregó $ 80 millones a su ronda del primer trimestre de 2020 por valor de $ 500 millones. revolución también vale más de $ 5 mil millones. monzo está bien financiado (aunque con una reducción de valoración reciente), centrado en América Latina NuBank es vale $ 10 mil millones, según Crunchbase, Estornino hace poco recaudó otros £ 40 millonesmientras que Alemania N26 vale la pena más de $ 3 mil millones después de su ronda más reciente de nueve cifras.

Entonces, desde la perspectiva de la recaudación de fondos, los neobancos están matando el juego. Y gracias a los vientos de cola recientes de la pandemia de COVID-19 que han reforzado el interés en los productos relacionados con el ahorro, muchas de las mismas entidades podrían estar disfrutando de un año sólido hasta el momento. Pero un autoinforme reciente de los resultados de la era de 2019 de algunos neobancos detalla una gran cantidad de tinta roja, tal vez más de lo que podríamos haber anticipado.

Por supuesto, las nuevas empresas no recaudan dinero por diversión; lo plantean para invertirlo en sus operaciones e impulsar la escala. Entonces, sabíamos que estos megarecaudadores de fondos estaban perdiendo dinero a propósito. De todos modos, echemos un vistazo a la economía de varios neobancos, ya que sus resultados ahora anticuados y, por lo tanto, no del todo actuales pueden proporcionar un contexto útil en dos puntos: por qué los inversores están entusiasmados de poner su capital a trabajar en los neobancos, y por qué los neobancos siempre parecen tener otro cheque para anunciar.

Monzo, Starling y Revolut

Para evitar que reciba correos electrónicos descontentos de fanáticos molestos de estas empresas, tenga en cuenta que estamos mirando varios trimestres atrás al observar los siguientes resultados.

Sería maravilloso tener datos más recientes, pero con los neobancos europeos informando sus resultados, aproximadamente, de 2019 en las últimas semanas, esto es lo que tenemos. Vamos a analizar los números, pero no combinaremos el rendimiento anterior con los resultados actuales. No sabemos mucho sobre el desempeño financiero de los neobancos en 2020.

Anyhoo, a los números. Puedes leer los documentos completos de Monzo aquíestornino aquí (o aquísi ese enlace tiene problemas) y Revolut aquí.

Comencemos con Monzo, que tiene un conjunto claro de cifras para que las veamos:

Créditos de imagen: monzo