Entrepreneur First (EF), el “inversionista de talento” con sede en Londres que recluta y respalda a los individuos antes del equipo y la idea previa para permitirles fundar nuevas empresas, ha creado un nuevo fondo propio para continuar su escala global.

El primer cierre de $ 115 millones fue liderado por una serie de inversionistas institucionales líderes (en su mayoría sin nombre) en los Estados Unidos, Europa y Asia, incluido el nuevo ancla LP Trusted Insight. Varios empresarios europeos conocidos también invirtieron. Entre ellos se incluyen Taavet Hinrikus (cofundador de TransferWise), Alex Chesterman (cofundador de Zoopla) y el alumno de EF Rob Bishop (quien fue cofundador de Magic Pony Technology, que fue comprado por Twitter por $ 150 millones en 2016).

Este nuevo fondo, que según EF es uno de los fondos pre-semilla más grandes jamás recaudados, permitirá al inversionista talentoso respaldar a más de 2,200 personas que se unen a sus diversos programas durante los próximos tres años. EF opera actualmente en Bangalore, Berlín, Hong Kong, Londres, Singapur y París.

Esto se traducirá en la creación de más de 300 empresas respaldadas por empresas de riesgo, tres veces el número de nuevas empresas que ha ayudado a crear en total desde que EF fue fundada por sus colegas de McKinsey, Matt Clifford y Alice Bentinck, en el año 2011.

Como parte del mismo anuncio, EF dice que el socio general Joe White se ha mudado a Silicon Valley, donde se centrará en el crecimiento de la red de inversores de EF en la costa oeste. Tal vez el cambio no debería ser una sorpresa total: White es el esposo de Wendy Tan White, quien recientemente fue reclutado por Alphabet's X (anteriormente Google X) en Mountain View, pero de cualquier manera se siente como un movimiento inteligente desde la perspectiva de EF como El talentoso inversor, que también está respaldado por Reid Hoffman's Greylock, busca crear más vínculos con Silicon Valley.

El cofundador de los comentarios y CPO Bentinck: “Fuimos pioneros en un nuevo modelo de inversión de talentos, y es alentador ver que esto se convierta en una nueva frontera para el capital de riesgo. Creemos que el mundo se está perdiendo algunos de sus mejores fundadores debido a las limitaciones de los ecosistemas, la falta de cofundadores y las dificultades para obtener la financiación anticipada de la empresa. El Emprendedor Primero está cambiando eso ”.

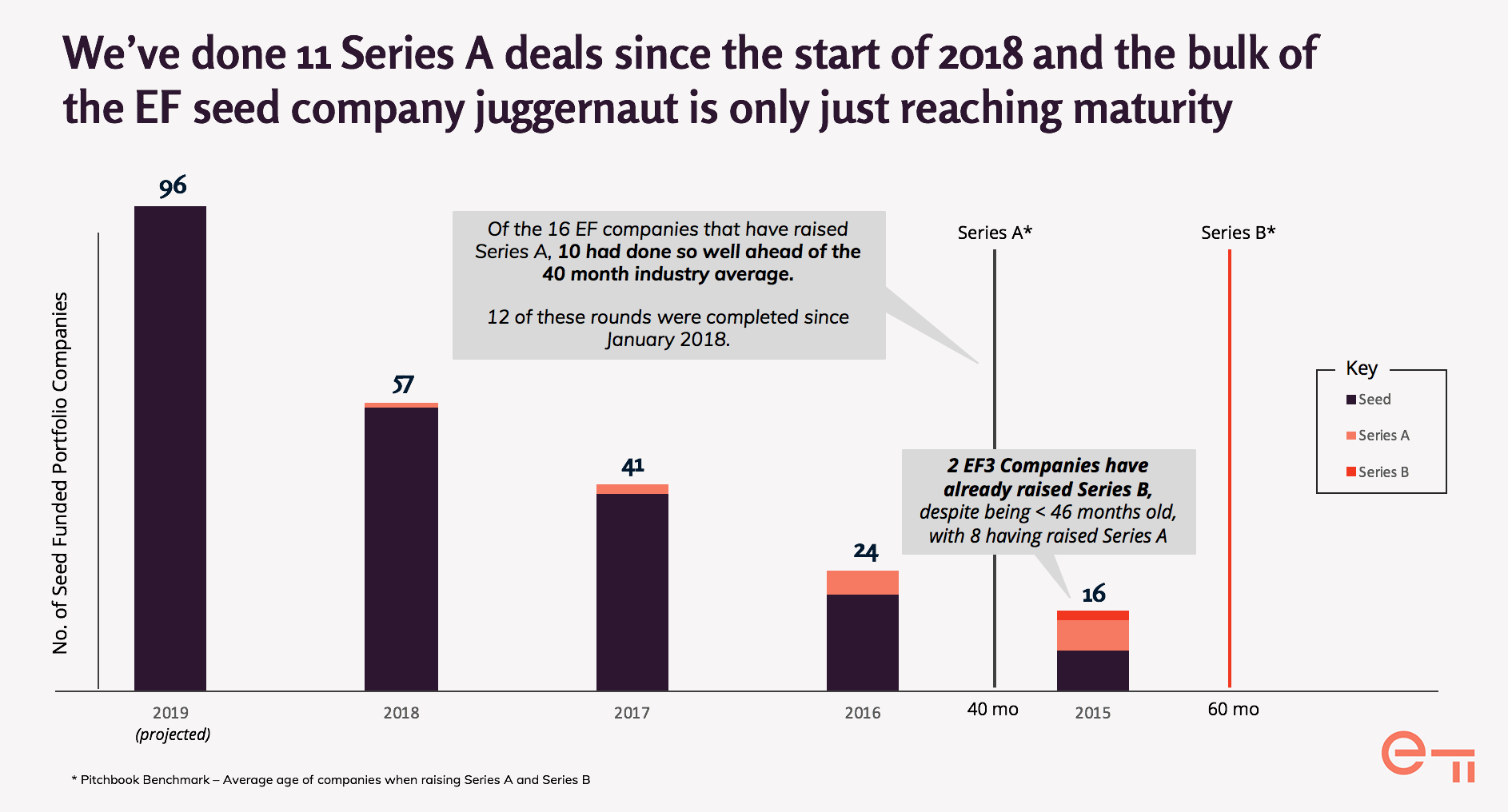

EF también está compartiendo algunos datos con TechCrunch, revelando por primera vez los números relacionados con el número de nuevas empresas que se gradúan de EF que han aumentado para captar capital externo. Para la cohorte "vintage" de 2015, hubo 16 rondas de semillas, 8 Series A y ahora 2 Series Bs. Para 2016, 24 semillas, y 5 rondas hasta el momento. Para 2017, 41 semillas, y 2 rondas. Y para 2018, 57 semillas, y 1 Serie A ya.

Una diapositiva que se cree que es del reciente deck de LP de EF

"El gráfico muestra el volumen de compañías de EF financiadas por VC cada año desde 2015 (por ejemplo, solo aquellas que generan una semilla exitosa, no solo las financiadas por EF)", dice White. "La edad promedio para la serie A es de 40 meses según Pitchbook o 60 meses para la serie B. Muchas de nuestras compañías ya están adelantadas a ese calendario, pero muchas más alcanzarán estos hitos en los próximos 12 meses"

A continuación, se encuentra un cuestionario de preguntas y respuestas por correo electrónico con el cofundador de EF, Matt Clifford, para obtener más información sobre el nuevo fondo y dónde se posiciona el futuro inversionista con talento.

TC: Usted ha anunciado el primer cierre de un nuevo fondo: $ 115 millones. ¿Cuál es el cometido del fondo y cómo encaja en el programa y embudo de EF más amplio? Es decir. ¿Se trata principalmente de fondos de seguimiento para que EF no se diluya demasiado para las empresas más prometedoras que ayuda a crear?

MC: Lo principal que estamos haciendo con este fondo es hacer que nuestro modelo de inversión de talento sea global. Siempre hemos dicho que el mundo se está perdiendo a algunos de sus mejores fundadores y ahora tenemos la capital para cambiar eso. Es cierto que es mucho más grande que nuestro último fondo, pero esto se debe principalmente a la escala internacional, no a un cambio en la estrategia de inversión. Este fondo hará estipendios, pre-semilla, semilla y Serie A, invirtiendo en todas nuestras compañías a nivel mundial. Nos da capacidad para financiar a 2,000 personas en todo el mundo en los próximos tres años.

Absolutamente respaldaremos a las mejores empresas de Entrepreneur First en su Serie A, pero lo hemos estado haciendo desde 2016, por lo que no hay cambios allí.

TC: Una presentación anterior de la SEC sugería que el fondo sería mucho más grande. ¿Que pasó?

MC: Por lo que sé, tienes que presentar la tapa dura con la SEC, pero eso no es un objetivo. Este es un primer cierre, no un cierre final, pero con $ 115 millones podemos financiar completamente los seis sitios durante tres años, lo que es excelente.

TC: Al igual que los fondos de EF anteriores, los LP del nuevo fondo incluyen a muchos fundadores conocidos e inversores ángeles de la escena tecnológica de Londres y más allá. Pero esta vez supongo que también tienen algunos LP institucionales bastante grandes, incluso de los EE. UU. ¿En qué fueron diferentes estas conversaciones o fue simplemente el efecto Reid Hoffman después de que Greylock Partners se convirtiera en un inversor en EF?

MC: Sí, este es definitivamente un fondo de "crecimiento" para nosotros. Nuestro primer "fondo" en 2013 fue inferior a £ 400K, ¡así que muchas cosas han cambiado! Casi todo este capital proviene de LP institucionales e incluyen algunos de los mejores inversores en fondos de capital de riesgo a nivel mundial. EF es una etapa totalmente nueva de VC (inversión de talento) y los LP son, con razón, bastante conservadores. Así que Joe, yo y el resto del equipo hemos trabajado mucho para que las instituciones se sientan cómodas con algo radicalmente diferente y creemos que realmente ha valido la pena.

Ciertamente, tener a Reid y otros involucrados ha ayudado mucho, pero EF es generalmente una bestia muy diferente de cuando cerramos el último fondo: la cartera ahora está valuada en más de $ 1.3 mil millones; hemos tenido $ 300m de salidas; Las empresas de ex alumnos de más rápido crecimiento han sido financiadas por algunos de los mejores VC de Europa y los EE. UU., etc. Así que, en general, teníamos mucho más que mostrar.

TC: EF comenzó su vida llamándose a sí mismo un inversionista “primero en el talento” basado en el programa EF que reclutaba a los fundadores potenciales antes del equipo y la idea previa, lo que lo convertía en un valor atípico en ese momento. En ese sentido, usted fue, y vacilo en usar la palabra, "interrumpir" la creación de nuevas empresas y las trayectorias profesionales tradicionales. Pero ahora está empezando a parecer que el modelo EF es un truco para interrumpir el capital de riesgo en una etapa temprana o ¿es un análisis demasiado simple?

MC: ¡Jaja! Alice y yo todavía estamos mucho más interesados en interrumpir carreras que en interrumpir VC. Lo que diría es que creemos que nos dirigimos a un mundo donde muchas de las personas más talentosas se convertirán en fundadores y la mayoría de esas personas no estarán en ecosistemas tecnológicos establecidos. Creemos que eso hace que la oportunidad sea difícil de capturar para la VC tradicional, porque elimina los problemas reales, sobre todo, dónde encontrar un co-fundador de clase mundial.

Pero somos muchos los actores del ecosistema. Creo que ahora hemos invertido conjuntamente con casi todos los fondos semilla en Europa y el sudeste asiático, y creo que todos le dirán que jugamos bien.

TC: Se ha informado que, en un intento por expandirse globalmente, EF se ha topado con problemas de escalamiento con respecto a la formación de fundadores y compañías. He escuchado de mis propias fuentes que hubo problemas de dentición en Berlín, por ejemplo. ¿Qué está pasando realmente?

MC: Definitivamente es una opinión convencional que VC no es escalable, pero creo que estamos demostrando que eso está mal. Si toma nuestra métrica principal de coincidencia de co-fundador, nuestras cohortes europeas más recientes tuvieron la tasa más alta de coincidencia hasta ahora: más del 80% de las personas que se unieron a nosotros encontraron un co-fundador (aunque, por supuesto, no financiamos a todos los equipos que formas). De manera similar, si nos fijamos en nuestra primera cohorte de París, tiene una de las tasas de inversión más altas de todas las cohortes que hemos hecho (y hemos hecho 21 cohortes hasta ahora). Honestamente, estamos muy contentos con la forma en que se desarrolló la expansión internacional, ¡aunque sería el primero en decir que la escala es difícil y cometeremos errores!

TC: Hemos visto aparecer algunos clones de EF. ¿La forma más sincera de adulación o descarado oportunismo? ¿Y qué parte de EF, si es que hay alguna, es defendible?

MC: Siempre recuerdo que a Paul Graham le preguntaron esto sobre los clones de YC y dijo que se sentía "como si JK Rowling se sintiera si alguien escribiera un libro llamado Henry Potter". Sin embargo, bromeando, creo que YC ha demostrado que los efectos de red altamente defendibles en VC son posibles. Hay literalmente cientos de clones de YC y, sin embargo, el 95% del valor de los aceleradores se ha acumulado en YC. Creo que estamos en camino de algo similar en el espacio de inversión de talentos.

La forma clave de pensar en la defensa es a nivel del cliente, es decir, del fundador. ¿A qué inversionista de talentos quieres unirte? Quieres unirte con el cofundador con la mayor calidad posible. ¿Cuál tiene eso? Bueno, como era de esperar, el que tiene el historial, el mejor alumbre, la mejor red, etc. Una vez que haya establecido eso, y EF está 5 o 6 años por delante de los clones, es muy difícil ponerse al día y la ventaja aumenta. con rapidez.

TC: Compartiste algunas estadísticas con respecto a la tasa de éxito de las startups EF y las cifras parecen alentadoras. Pero lo que aún no tenemos son muchas salidas. Esto no es sorprendente, dado que inviertes increíblemente temprano, por lo que las startups tardarán en avanzar en el ciclo, pero también significa que los LP que respaldan a EF continúan dando un paso de fe. ¿Es eso una declaración justa y cuál fue el rechazo principal que recibió de los LP que se negaron a no unirse a EF en la siguiente fase de su viaje?

MC: Claro, eso es justo. Los números se ven muy bien en el papel, pero es demasiado pronto para ver importantes rendimientos en efectivo. De hecho, en este momento no querer Más salidas, ya que queremos que nuestras mejores empresas sigan creciendo en privado el mayor tiempo posible. El año pasado, la cartera recaudó más dinero del que tenían en la historia de EF antes de que se armara, por lo que nos sentimos muy positivos.

Es definitivamente cierto que algunos LP no quieren invertir hasta que haya devuelto todo un fondo, pero afortunadamente muchos de ellos dedicaron mucho tiempo para entender el modelo y estaban dispuestos a asociarse con nosotros a largo plazo. Este será un gran año para la cartera. Espero que no haya grandes salidas, pero seguro que habrá un gran impulso en los ingresos, los productos y los fondos.

TC: Finalmente, ahora tiene un Socio General y el Oficial Principal de Finanzas, Joe White (que entiendo que fue fundamental para ayudar a recaudar este nuevo fondo) enviado a Silicon Valley, donde ayudará a hacer crecer la red de inversionistas de EF en la Costa Oeste. ¿Qué tan importante es el capital de riesgo de EE. UU. Para el futuro de EF y cuándo podemos esperar que EF lance un programa a través del estanque?

MC: Sí, ¡Joe y yo pasamos mucho tiempo en aviones y en los Estados Unidos el año pasado para lanzar LPs! La gran mayoría del capital de este fondo es estadounidense y, por supuesto, Reid y Greylock también están allí. Lo que Joe, Alice y yo creemos es que Silicon Valley sigue siendo quizás el mejor lugar del mundo para escalar una empresa de tecnología, incluso si ya no es el lugar esencial para comenzar una. Esto significa que ser capaz de establecer relaciones con los mejores VC de EE. UU. Es una ventaja competitiva clave para una empresa de EF.

Ya hemos visto algo de esto, con Insight liderando la ronda B de Tractable y Funders Fund liderando la semilla de Massless (EF LD9). Pero el hecho de que Joe esté allí a tiempo completo es una forma ideal para que aceleremos esto y creo que verá un grupo de compañías de EF que aumentarán las rondas B y C lideradas por Estados Unidos este año. La clave es el capital correcto en el momento adecuado.

Todavía estamos pensando mucho en nuestra próxima etapa de expansión. Es difícil ver una gran necesidad de EF en Silicon Valley, pero puede haber una gran oportunidad en otras partes de América del Norte. Mira este espacio…