Más bajo, una plataforma de financiación de viviendas con sede en Ohio, anunció hoy que ha recaudado $ 100 millones en una ronda de financiación Serie A liderada por Accel.

Esta ronda se destaca por varias razones. En primer lugar, es una gran Serie A incluso por estándares de hoy. El financiamiento también marca la primera ronda externa de financiamiento de Lower, previamente iniciada, en sus siete años de historia. Más bajo también es algo poco común en estos días en el mundo de las startups: rentable. Accel, con sede en Silicon Valley, tiene un historial de respaldo a empresas rentables y de arranque, y también ha liderado grandes rondas de Serie A para empresas como 1Password, Atlassian, Qualtrics, Webflow, Tenable y Galileo (que luego fue adquirida por SoFi).

De hecho, el fundador de Galileo, Clay Wilkes, presentó la firma de capital riesgo a Dan Snyder, fundador y director ejecutivo de Lower. Las dos empresas tienen algunas cosas en común, además de ser rentables: ambas estuvieron preparadas durante años antes de tomar capital institucional y ambas tienen oficinas centrales fuera de Silicon Valley.

“Inmediatamente nos intrigó porque Lower, con sede en Ohio, se hace eco de ambos temas”, dijo John Locke, socio de Accel, quien dirigió la inversión de la empresa en Lower y está tomando un asiento en el directorio de la empresa como parte de la inversión. “Al igual que Galileo, Lower será una de las empresas fintech bootstrap más exitosas a nivel mundial. La combinación de una empresa construida en una región no tradicional en todo el mundo y una empresa bootstrap nos recuerda a [other] empresas con las que nos hemos asociado para una gran Serie A “.

Hubo otros participantes no identificados en la ronda, pero Accel proporcionó la “mayoría” de la inversión, según Lower.

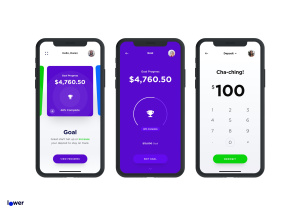

Snyder cofundó Lower en 2014 con el objetivo de simplificar el proceso de compra de vivienda para los consumidores. La compañía se lanzó con Homeside, su marca minorista que Snyder describe como “un banco hipotecario minorista con tecnología” que trabaja con agentes inmobiliarios y constructores, entre otros. En 2018, la compañía lanzó el sitio web de Lower, su marca de préstamos digitales directos al consumidor con la misión de convertir su plataforma en una ventanilla única donde los consumidores pueden conectarse en línea para ahorrar para una vivienda, obtener o refinanciar una hipoteca y obtener seguros a través de su mercado. Este año, lanzó la aplicación móvil Lower con una cuenta de ahorros.

Sentado (de izquierda a derecha): los cofundadores Dan Snyder, Grayson Hanes

De pie (de izquierda a derecha): cofundadores Mike Baynes, Chris Miller

Sin foto: Robert Tyson; Crédito de la imagen: Inferior

A lo largo de los años, Lower ha financiado miles de millones de dólares en préstamos y obtuvo unos ingresos impresionantes de 300 millones de dólares en 2020 después de duplicar los ingresos cada año, según Snyder.

“Nuestra historia es quizás un poco atípica de las empresas fintech de hoy”, dijo a TechCrunch. “Desde el comienzo de la empresa, teníamos la visión de que queríamos administrarla de manera rentable. Ese ha sido uno de nuestros pilares, así que eso es lo que hemos hecho. Además, todos crecimos en la industria hipotecaria, por lo que vimos de primera mano el tamaño del mercado, pero también lo roto que estaba, por lo que queríamos cambiarlo “.

Al lanzar la marca de préstamos digitales directos al consumidor, la empresa estaba trabajando para hacer que el proceso de compra de vivienda fuera más “digital, transparente y de fácil acceso para los consumidores ”, dijo Snyder.

Al mismo tiempo, la empresa no quería perder el toque humano.

“Intentamos diseñar el flujo de la aplicación de manera que pueda llegar lo más lejos posible en la aplicación, pero si desea, en cualquier momento, hablar o chatear con alguien, estamos disponibles”, agregó Snyder. .

Créditos de imagen: Más bajo

El cliente típico de Lower es el millennial y ahora la Generación Z que aspira a ser dueño de su primera casa, según Snyder.

“Es posible que estén pensando: ‘Está bien, podría estar viviendo en un apartamento ahora, pero en los próximos años conoceré a alguien y / o tendré un hijo y quiero desbloquear la inversión que es una casa’. ”Le dijo a TechCrunch. “Y les ayudaremos en ese viaje”.

La nueva aplicación lanzada recientemente por Lower ofrece una cuenta de depósito que se denomina “HomeFund”. La cuenta de depósito asegurada por la FDIC, que devenga intereses, ofrece un porcentaje de rendimiento anual del 0,75% y está diseñada para ayudar a los consumidores a ahorrar para una casa con una “compensación dólar por dólar en recompensas” hasta los primeros $ 1,000 ahorrados, dijo Snyder.

Lower trabaja con más de 35 compañías de seguros importantes a nivel nacional, incluidas Nationwide, Liberty Mutual y Allstate. Tiene más de 1,600 empleados, aproximadamente la mitad de los cuales tienen su sede en el estado de origen de Lower. Eso es más que los 650 empleados en junio de 2020.

De cara al futuro, la empresa planea agregar más servicios y tiene una “hoja de ruta agresiva” para agregar nuevas funciones a su plataforma. Hoy, por ejemplo, Lower vende principalmente a Fannie Mae y Freddie Mac. Y aunque presta servicios a la mayoría de sus préstamos, como muchos grandes prestamistas, utiliza un subservicio. Sin embargo, eso cambiará a principios de 2022, cuando Lower tenga la intención de lanzar su propia plataforma de servicio nativa.

Y aunque la empresa tiene la intención de seguir funcionando de manera rentable, Snyder dijo que él y sus cofundadores “creen que es el momento de ganar participación”.

“Queremos convertirnos en una marca global, recaudar dinero y ganar participación de mercado”, agregó. “Continuaremos duplicando el producto y desarrollando nuestras capacidades. Somos el secreto mejor guardado en fintech y planeamos cambiar eso con una marca inteligente, publicidad y patrocinios “.

Y por último, pero no menos importante, Lower está considerando los mercados públicos como parte de su hoja de ruta a largo plazo.

“En última instancia, sabemos que podemos construir una gran empresa pública”, dijo Snyder a TechCrunch. “Estamos en la escala de ser una empresa pública en este momento, pero vamos a mantener la cabeza baja y vamos a seguir construyendo durante los próximos años y luego creo que podemos estar en un lugar para ser un negocio público sólido “.

Locke de Accel señala que en los EE. UU., las hipotecas y el financiamiento de viviendas se encuentran entre los mercados de servicios financieros más grandes, y han sido manejados principalmente por grandes bancos.

“Para la mayoría de los consumidores, obtener una hipoteca a través de estos bancos sigue siendo un proceso demasiado complejo y lento”, dijo Locke a TechCrunch. “Creemos que al brindarles a los consumidores una excelente experiencia móvil, Lower obtendrá participación de los bancos tradicionales, de la misma manera que empresas como Monzo tienen en la banca o Venmo en pagos o Trade Republic y Robinhood en el comercio de acciones”.