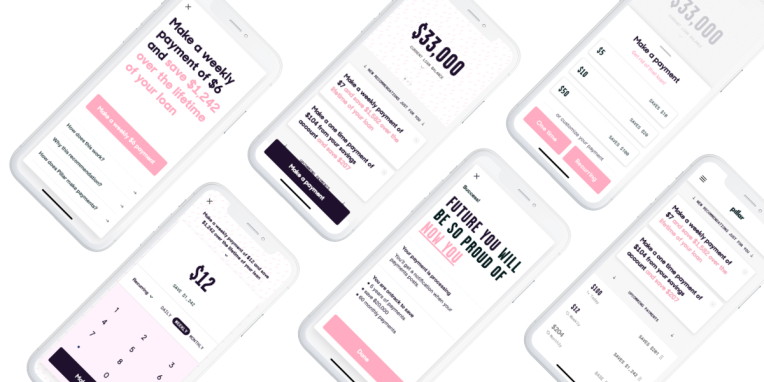

Una nueva puesta en marcha tiene como objetivo ayudarlo a controlar sus préstamos estudiantiles. Hoy, una aplicación llamada Pilar, respaldado por $ 5,5 millones en fondos iniciales liderados por Kleiner Perkins, está lanzando una forma más sencilla para que los consumidores comprendan mejor la deuda de sus préstamos estudiantiles e incluso la paguen antes de tiempo.

Para hacerlo, la aplicación se conecta con el administrador de préstamos estudiantiles y el banco, luego hace sugerencias personalizadas basadas en sus préstamos, sus ingresos y sus gastos. Cuando encuentre una manera de hacer una mella más grande en la deuda general de su préstamo estudiantil, enviará una alerta a su teléfono inteligente.

El cofundador y director ejecutivo de Pillar, Michael Bloch, uno de los primeros empleados de DoorDash, dijo que se le ocurrió la idea después de que su esposa se graduó de la facultad de derecho con préstamos estudiantiles por un valor de alrededor de $ 300,000.

“Luchamos para encontrar la manera correcta de devolverles el dinero”, explica. “Leemos publicaciones y artículos de blogs. Hicimos hojas de cálculo. Incluso hablamos con un asesor financiero. Pero realmente no había una manera fácil para nosotros de averiguar qué era lo correcto para nosotros. Y me di cuenta de que hay 45 millones de personas con préstamos, y millones de esas personas han tenido exactamente la misma experiencia que yo “.

Bloch decidió entonces abandonar la Stanford Business School para centrarse en la construcción Pilar junto con el cofundador y CTO Gilad Kahala.

Arriba: Michael Bloch (izq.) Y Gilad Kahala (der.)

El problema que están atacando es enorme. La deuda de préstamos estudiantiles es el segundo tipo más grande de deuda de consumo en los EE. UU., Con 45 millones de prestatarios que deben más de $ 1.5 billones en préstamos estudiantiles. Siete de cada 10 estudiantes obtienen préstamos para pagar la universidad, y la persona promedio se gradúa con una deuda de $ 30,000, que demora 20 años en liquidarse. Para aquellos con una deuda de $ 60,000, puede llevar más de 30 años pagar. Y casi el 20% de los prestatarios tienen más de $ 100,000 en deuda.

Además, las mujeres se ven afectadas de manera desproporcionada por este problema, señala Bloch. Mujeres mantener dos tercios de la deuda por préstamos estudiantiles, señala. Esto es porque hay más mujeres (alrededor del 56%) que los hombres que asisten a la universidad en estos días, y debido a la brecha salarial de género, lo que significa que las mujeres tardan más en pagar sus préstamos.

En el lanzamiento, Pillar guía a los nuevos usuarios a través de un proceso de registro rápido en el que se autentica con su proveedor de préstamos y cuenta bancaria. (La compañía dice que usa las mejores prácticas de seguridad y no almacena ninguna información de inicio de sesión o contraseñas en sus propios servidores).

A medida que Pillar analiza su calendario de gastos y pagos, puede determinar cuándo puede comenzar a realizar un pago adicional para sus préstamos. También calcula lo que eso significa en términos de liquidar su préstamo antes. Esto es especialmente útil para aquellos que no necesariamente reciben un cheque de pago fijo, o cuyos ingresos fluctúan por otras razones; pueden tener problemas para determinar cuánto pueden realmente aportar.

La empresa no ofrece refinanciar préstamos, para ser claros, ni le indicará esas opciones. De hecho, espera que muchos de sus usuarios no puedan aprovechar las opciones de refinanciamiento de todos modos.

“Las empresas como SoFi en realidad rechazan a alrededor del 97% de todos los que solicitan refinanciamiento, porque tienen un riesgo crediticio demasiado alto; miran sus puntajes crediticios, sus ingresos, el tipo de trabajo que tiene; la mayoría de las personas no califican para obtener tasas más bajas de refinanciamiento ”, dice Bloch.

En cambio, Pillar se dirige a la gran mayoría que gana menos de $ 100,000 por año y tiene menos opciones.

“Lo que encontramos es que estas pequeñas acciones que la gente puede realizar, donde no son necesariamente cien dólares este mes. Pero incluso hacer un pago adicional de $ 5 por semana puede marcar una gran diferencia en la vida financiera de alguien a largo plazo ”, explica.

Los usuarios pueden optar por realizar estos pagos adicionales a través de Pillar, en lugar de tener que pasar por el sitio web del proveedor de préstamos estudiantiles, a veces torpe.

Pillar trabaja con casi todos los principales administradores de préstamos para estudiantes, incluidos Nelnet, Navient, Great Lakes, Fedloan Servicing y otros.

Antes de hoy, la compañía había estado ejecutando una versión beta privada con un número no revelado de usuarios que ahora están usando Pillar para administrar su deuda colectiva de préstamos de más de $ 50 millones. Durante este período, el prestatario promedio ahorró alrededor de $ 6,000 y aproximadamente cuatro años en el pago, afirma Bloch.

Lo que Pillar no hace, en este momento, es ayudar a los prestatarios a navegar por los programas de condonación de préstamos estudiantiles. Sin embargo, eso está en su hoja de ruta. Planea ofrecer herramientas y automatización para ayudar a sus usuarios a navegar por esos programas en el futuro. A largo plazo, Pillar quiere hacer con todas las deudas de los consumidores, incluidas las tarjetas de crédito, lo que ahora está haciendo con los préstamos para estudiantes.

Si bien Pillar está atacando un problema real, aún no es una solución integral, ni siquiera la mejor manera para que un consumidor maneje su deuda general.

Como Genevieve Dobson, fundadora y directora ejecutiva de la empresa de gestión de deudas Grados de éxito, señala, las tasas de interés de los préstamos estudiantiles de los consumidores pueden ser más bajas que las altas tasas de interés de sus tarjetas de crédito y otras deudas que deben pagarse primero.

Además, señala, “no se recomendaría a nadie que califique para un reembolso basado en los ingresos u otra opción de pago más bajo. Tampoco es una buena opción para quienes califican para alguno de los programas de perdón. Y, desafortunadamente, no parece decirle a las personas que utilicen las opciones de pago basadas en los ingresos, lo que podría terminar perjudicando a alguien en lugar de ayudarlo “.

Con el tiempo, es de esperar que Pillar se vuelva más completo para abordar las necesidades de todos los prestatarios. Por ahora, sin embargo, tiene más sentido para aquellos que solo tienen deudas por préstamos estudiantiles y buscan pagarlas más rápidamente.

Pillar dice que mantendrá todos sus consejos gratuitos, pero cobrará una tarifa de suscripción baja (alrededor de $ 1 por mes) para las funciones premium en algún momento en el futuro. La compañía también proporcionará (no venderá) datos de préstamos anónimos a organizaciones sin fines de lucro e instituciones de investigación que están trabajando para promover la conversación y la política nacional en torno a los préstamos para estudiantes.

Además de Kleiner Perkins, otros participantes de la ronda semilla incluyen Rainfall Ventures, Great Oaks VC, Financial Venture Studio, Kairos y Day One Ventures. Los inversores individuales incluyen a Adam Nash, ex director ejecutivo de Wealthfront y miembro de la junta de Acorns; Noah Weiss, ex vicepresidente senior de producto de Foursquare; Zach Weinberg y Nat Turner, cofundadores de Flatiron Health; Misha Esipov, CEO y cofundadora de Nova Credit; y el director internacional de Robinhood, Patrick Kavanagh, y la directora de finanzas, Nadia Asoyan.

El equipo de Pillar es actualmente de 10 personas en Nueva York y busca duplicar el tamaño del equipo durante el próximo año con un enfoque particular en la contratación de ingenieros.

Pillar está disponible en iOS y Androide. Aún tendrá que unirse a la lista de espera, ya que a las personas se les permite ingresar a Pillar en etapas a medida que se lanza.