Crear crédito es difícil cuando es difícil incluso obtener crédito.

Y aunque no es imposible obtener préstamos o tarjetas de crédito, por lo general se ofrecen a altas tasas de interés a las personas que menos pueden pagarlos.

Una empresa nueva con sede en Austin está dispuesta a ayudar a las personas a construir, u obtener, crédito sin endeudarse. Y esa puesta en marcha, estelarfiacaba de cerrar una ronda de financiación de la Serie A de $ 15 millones para ayudarlo a avanzar en ese objetivo.

Lamine Zarrad comenzó StellarFi en 2021 después de vender otra empresa de tecnología financiera que había iniciado, la aplicación bancaria Joust, a ZenBusiness en 2020. Habiendo enfrentado sus propias dificultades para recibir crédito como inmigrante, Zarrad estaba buscando una manera de ayudar a otros a obtener acceso al crédito.

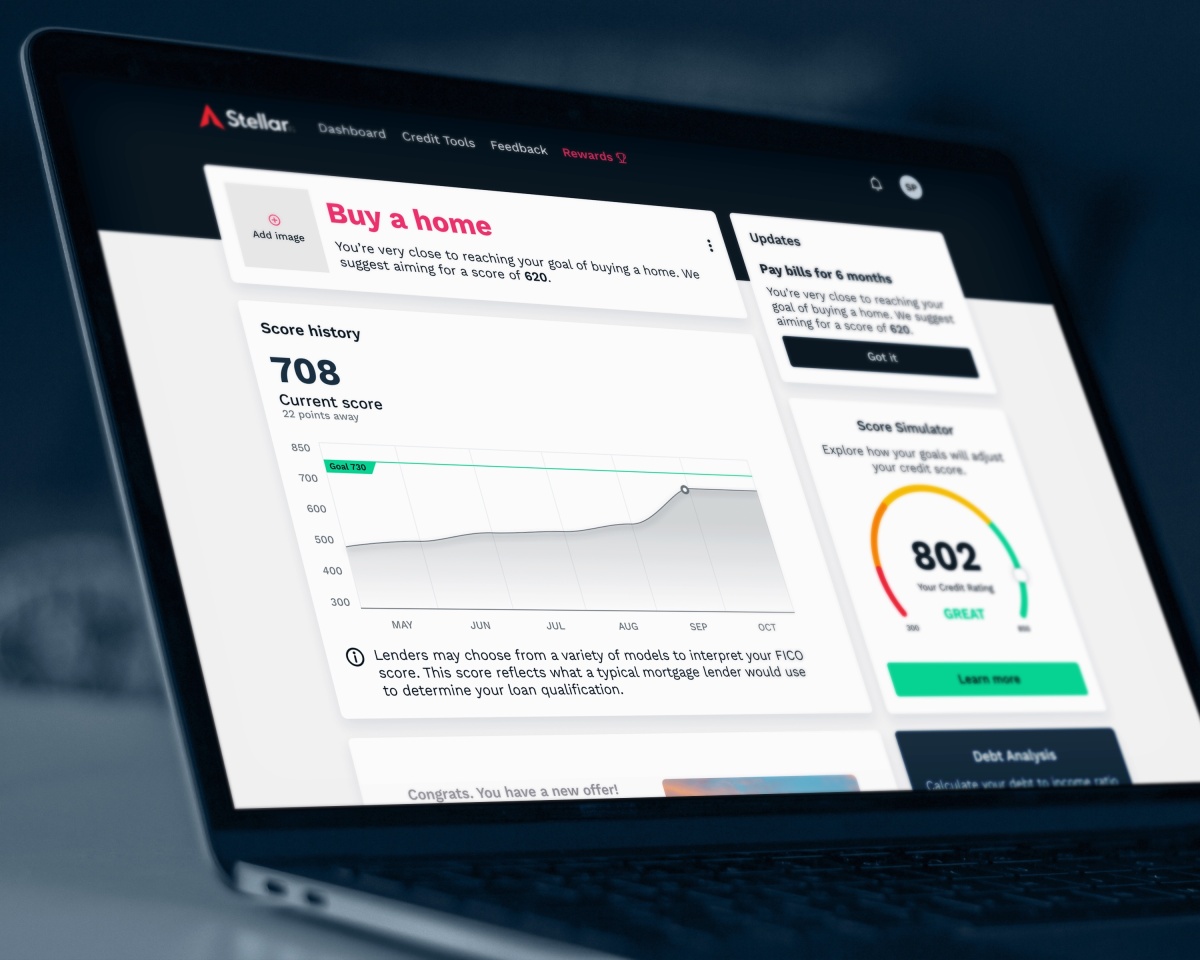

Comenzó StellarFi con la premisa de que las personas deberían poder ver los beneficios en sus puntajes de crédito simplemente haciendo las cosas cotidianas, como pagar el alquiler y las facturas a tiempo. Lo hace mediante el cobro de una suscripción, ya sea $ 4.99 o $ 9.99, para administrar las facturas de los miembros y los pagos recurrentes, como el alquiler, las suscripciones y los servicios públicos. Su objetivo no es solo ayudar a consolidar los pagos, sino ayudar a garantizar que los miembros paguen a tiempo. StellarFi luego informa esos pagos a tiempo directamente a las cuatro agencias de crédito principales: Experian, Equifax, TransUnion e Innovis.

La empresa no requiere una verificación de crédito o depósitos y no cobra ningún interés. Afirma que los miembros ven un aumento promedio de 26 puntos en el primer mes. El puntaje de crédito promedio de los usuarios al registrarse es 580.

Como una corporación de beneficio público, la misión de StellarFi es ayudar a las comunidades “financieramente desfavorecidas” con apoyo para construir un buen crédito. Con su nuevo capital, la compañía tiene la intención de construir un mercado para luego vincular a los miembros con los prestamistas.

Desde el lanzamiento de su oferta a finales de junio, el crecimiento de la empresa ha superado las expectativas, según Zarrad. StellarFi cerró el año con más de $ 2 millones en ingresos recurrentes anuales (ARR), aproximadamente el doble de lo que estaba proyectando.

“En 134 días, habíamos alcanzado $ 1 millón en ARR”, dijo a TechCrunch. “He construido un unicornio antes, pero nunca he visto este tipo de crecimiento”.

Si bien Zarrad no reveló la nueva valuación de la compañía después de su último aumento, compartió que fue una “ronda alcista” significativa. En total, StellarFi ha recaudado $22,2 millones en fondos. El patrocinador repetido Acrew Capital lideró su Serie A, que incluyó la participación de Trust Ventures, ATX Venture Partners, Dream Ventures, Interplay, Accomplice Ventures, Vera Equity, FJ Labs, Fiat Ventures, Gaingels, Kelmhurst, Oyster Funds, Hilltop Ventures, Permit Ventures, Kindergarten Ventures, J2 Capital, Socialmente Financiado y Kapital Ventures.

“Todos los inversores iniciales participaron en esta ronda”, dijo Zarrad. “Y agregamos otros nuevos. Todo el mundo está energizado”.

StellarFi estaba programado para cerrar $ 5 millones en deuda de riesgo de Signature Bank para la extensión de la pista, un acuerdo que fracasó una vez que la institución se vio obligada a cerrar a principios de este mes. Todavía planea asegurar la deuda de otra institución.

En septiembre pasado, Experian, quizás en respuesta al creciente número de fintechs que abordan este problema, lanzó un nuevo producto llamado Experian Boost que, en sus propias palabras, permite que las personas “obtengan crédito” por pagar el alquiler a tiempo. Según Zarrad, Experian Boost permite a los usuarios vincular sus cuentas bancarias a través de Finicity, luego identifica automáticamente ciertas facturas recurrentes, como servicios públicos y alquiler, y extrae esos datos en su modelo interno diseñado para mostrar comportamientos de pago alternativos. Este modelo reside solo en Experian, señala Zarrad, ya que TransUnion, Equifax o Innovis no tienen acceso a él.

“Más importante aún, los prestamistas no lo utilizan en las decisiones crediticias”, agregó. Por el contrario, como se mencionó anteriormente, StellarFi funciona como un administrador de pago de facturas para ayudar a los miembros a continuar realizando pagos a tiempo e informa los pagos a las cuatro agencias de crédito para impactar todos los modelos de calificación crediticia.

“A diferencia de Boost, StellarFi no informa el historial de pago derivado de cuentas bancarias vinculadas. En cambio, StellarFi realmente paga las facturas y luego los miembros nos las devuelven”, dijo Zarrad a TechCrunch. “Por lo tanto, podemos crear una relación crediticia que informamos a todas las agencias que generan informes de consumidores que utilizan los prestamistas. En otras palabras, nuestros miembros están cubiertos, sin importar qué informe crediticio obtengan sus prestamistas”.

La compañía ha agregado socios afiliados y está invirtiendo en SEO y está experimentando un crecimiento aún más rápido este año, según Zarrad.

“Hemos firmado contratos con neobancos y otras fintechs nos están enviando sus clientes”, dijo. “Todavía estamos incorporando prestamistas e instituciones financieras”.

StellarFi ha puesto muchos huevos en la canasta de afiliados, dijo Zarrad, porque cree que crea confianza y que las conversiones “son mucho más altas” en comparación con “conectarse y comprar gente en las redes sociales”.

La compañía tiene la intención de desarrollar más funciones y aún está desarrollando su aplicación móvil.

“Nuestro próximo objetivo es conquistar la experiencia móvil por completo”, dijo. “Una vez hecho esto, los miembros no solo pueden obtener un mejor crédito, sino también acceso al capital. Queremos ayudarlos a obtener ese dinero a través de socios”.

Sorprendentemente, hasta ahora, Zarrad dijo que StellarFi ha tenido “cero incumplimientos”, pero ha visto toneladas de fraude. “Pero hemos creado algoritmos sofisticados para detectarlo por adelantado y poner en cuarentena a los estafadores”.

John Gardner de Acrew Capital dijo que su firma invirtió por primera vez en StellarFi en la etapa inicial porque “tenía una fuerte convicción” en la capacidad de Zarrad y su equipo “para escalar otro negocio de tecnología financiera, considerando su éxito en la creación de Joust”.

“El enfoque de Stellar es emocionante porque se encuentra con los consumidores donde están: las facturas de Internet. Creemos que este factor de forma es mucho más fácil de entender y vincular para los usuarios, lo que les ayuda a ver aumentos rápidos y persistentes en su puntaje crediticio en un período de tiempo bastante corto. Stellar también informa sobre un conjunto más amplio de modelos FICO, lo que significa que el beneficio de puntaje se aplica a préstamos más importantes, como automóviles o hipotecas”, escribió por correo electrónico. “Cuando llegó el momento de la Serie A, se hizo evidente que el equipo de Stellar podía ejecutar sus planes con un enfoque maníaco. Mejoraron de manera demostrable los puntajes crediticios de los miembros en 30 días, escalaron a más de $ 1 millón en ARR a los pocos meses del lanzamiento y establecieron asociaciones de distribución únicas para llegar de manera eficiente a las audiencias correctas. En el caso de las fintech de consumo, nos emocionan mucho estas características de crecimiento, en particular cuando existe una línea de visión clara hacia la rentabilidad”.

¿Quieres más noticias de fintech en tu bandeja de entrada? Registrate aquí.

¿Tienes un consejo de noticias o información interna sobre un tema que cubrimos? Nos encantaría saber de usted. Puede ponerse en contacto conmigo en maryann@techcrunch.com. O puede enviarnos una nota a tips@techcrunch.com. Feliz de respetar las solicitudes de anonimato.