One, una startup que tiene como objetivo llevar la “banca todo en uno” a la clase media, anunció hoy que ha recaudado 40 millones de dólares en una ronda de financiación Serie B.

Progressive Investment Company (el brazo de inversión del gigante de los seguros) lideró la ronda, que incluyó la participación de Obvious Ventures, Foundation Capital, Core Innovation Capital y otros. El financiamiento eleva el total de One recaudado desde su inicio en 2019 a $ 66 millones.

Desde que su producto estuvo disponible de forma generalizada en septiembre de 2020, One, con sede en el norte de California, ha crecido hasta tener “cientos de miles” de clientes, según el director ejecutivo y cofundador Brian Hamilton, quien anteriormente cofundó PushPoint (que fue adquirida por Capital Uno).

“Los hogares de ingresos medios y las familias trabajadoras que se han extendido se enfrentan a la tensión financiera a diario y, en gran medida, no cuentan con el apoyo de las ofertas actuales”, dijo Hamilton. “Esto puede verse como una especie de mercado ruidoso, por lo que esta financiación ha sido una buena validación de la visión y el tipo de productos, ya que hemos podido destacar en ese mercado”.

Durante los últimos 11 meses, la startup ha trabajado para mejorar su oferta principal de productos, lanzando protección contra sobregiros, una función de guardado automático que recompensa las contribuciones de ahorro automáticas con un APY del 3.00%, líneas de crédito basadas en flujo de efectivo y un producto de generación de crédito para ayudar a su los clientes construyen salud financiera. Uno afirma que ha ayudado a sus usuarios a ahorrar automáticamente casi 20 millones de dólares en conjunto desde su lanzamiento, una cifra que crece a diario, según Hamilton.

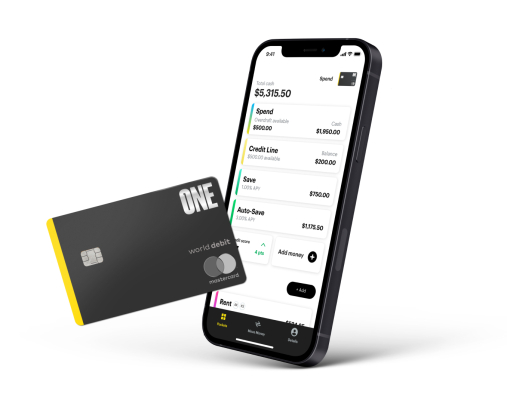

La compañía también está tratando de cambiar la forma en que las personas comparten las metas y responsabilidades financieras con “bolsillos” configurables individualmente que, según dice, pueden compartirse “fácilmente” con otros y acceder a ellos mediante tarjetas virtuales y físicas.

“Lo que estamos haciendo realmente es reintegrar y unificar lo que de otra manera sería una vida financiera bastante fragmentada para los hogares de ingresos medios y las familias que intentan administrar las finanzas de forma diaria, semanal y mensual”, dijo Hamilton a TechCrunch.

En los últimos años, dijo, ha habido una serie de diferentes productos fintech y bancarios que la gente usa para administrar su vida “y todos están comenzando a converger”.

La compañía se fundó con la premisa de que la banca tradicional existe “en un sistema de cuentas fracturadas y miles de millones de dólares en tarifas ocultas que dejan a los clientes viviendo de cheque en cheque a pesar de ingresos estables”. Uno dice que se basa en un núcleo de tecnología “patentado” que tiene como objetivo ofrecer ahorros, gastos, compartir, presupuestar y pedir prestado en una sola cuenta.

“Todo el mundo está tratando de hacer una parte de todo, pero todos empezaron a hacer una cosa”, dijo Hamilton. “Pero es realmente difícil retroceder hacia los demás o atornillarlos después si no comenzaste con el final en mente, de manera integrada. Entonces, eso es esencialmente lo que nos propusimos construir con One, con la idea de reunificar el crédito, el débito y los ahorros y reintegrar el intercambio de dinero con otras personas para que no tuviera que hacerse de forma transaccional única a través de Venmo. o PayPal o Zelle “.

Los servicios bancarios de uno son proporcionados por Coastal Community Bank, miembro de la FDIC. La startup enfatiza que es una empresa de tecnología financiera y “no un banco”.

Planea utilizar los nuevos fondos para “impulsar” el crecimiento de los clientes, contratando y expandiendo sus ofertas de productos.

Charles Moldow, socio general de Foundation Capital e inversionista One, dijo que los bancos retadores como Chime y Aspiration se enfocan en una oferta de tarjetas de débito para clientes de alto riesgo que buscan tarifas bancarias más bajas y acceso a cheques de pago antes.

“Estos clientes generalmente son tratados mal por los bancos y cobran muchas tarifas porque no generan muchos ingresos para los bancos fuera de las tarifas de intercambio en compras con débito con pocos ingresos disponibles”, dijo.

El dinero real que hacen los bancos, según Moldow, es contra los clientes de mid-prime tanto para débito como para préstamos.

“Estos clientes son más difíciles de adquirir porque los bancos odian perderlos debido a su gran valor de por vida”, dijo. “Uno se diferencia de los bancos retadores del mercado en que han creado una experiencia de banca móvil superior para el 80% del mercado que no es superprime ni subprime. Tienen una oferta de débito y crédito y una experiencia de usuario mucho mejor “.

La fintech es capaz de ofrecer una experiencia de usuario que es “materialmente” diferente de las ofertas estándar de los grandes bancos en que su infraestructura de back-end es un núcleo “moderno” y One puede manejar cuentas de cheques, préstamos, transferencias de dinero y ahorros, todo en el mismo back-end.

Esto significa que Uno puede integrar completamente esas experiencias (la oferta integrada antes mencionada “Pockets”).

“Esto difiere de los bancos tradicionales que tienen cada uno de estos sistemas sobre diferentes pilas de tecnología, lo que les impide ofrecer ofertas integradas”, dijo.

Además, al no tener sucursales físicas, la compañía puede ofrecer tarifas más bajas, más puntos y recompensas y tasas de ahorro más altas, agregó Moldow.