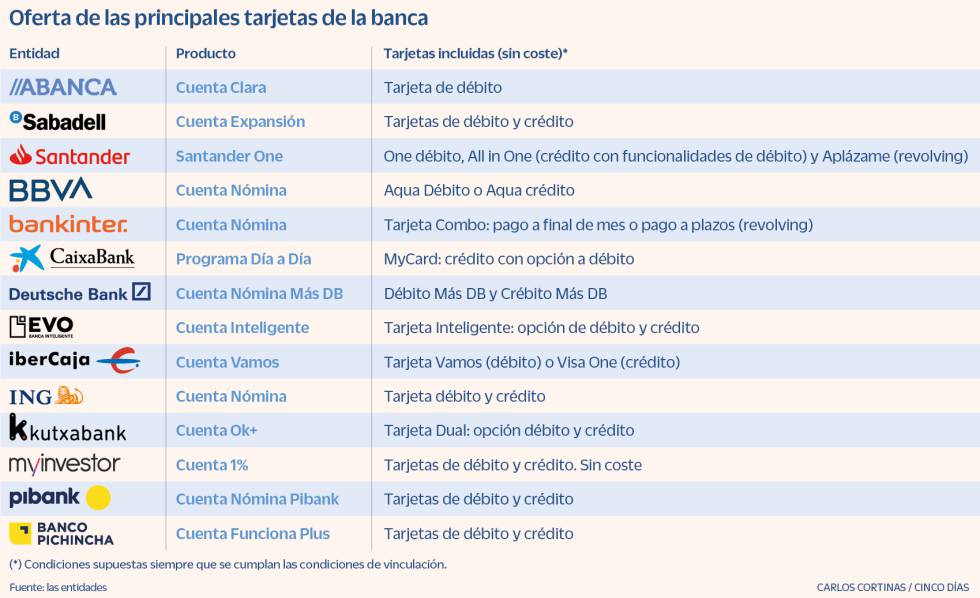

Las carteras -o ahora ya los móviles- guardan dos tipos de tarjetas: las de débito, usadas en el día a día para compras habituales, y las de crédito, guardadas para emergencias o para gastos que no se desean pagar inmediatamente. Sin embargo, esta moda va a ir desapareciendo, a pesar de que los consumidores no estén de acuerdo con ello. Y es que los bancos están empezando a comercializar un producto mixto, que mezcla las opciones de débito y crédito en un único plástico, dando la posibilidad de elegir en cada momento cuál usar, con el riesgo de endeudamiento que eso supone.

El ejemplo más reciente ha sido el de CaixaBank y los clientes que entran de la antigua Bankia, fusionada ahora con el primero. Hasta ahora, estos últimos tenían bonificadas la tarjeta de débito y la de crédito y el uso de la segunda se exigía como una de las posibles condiciones para no pagar comisiones por sus cuentas bancarias. Sin embargo, una vez que la integración de los productos de ambos bancos se produzca, es decir, a partir de noviembre, los clientes de Bankia dejarán de tener una tarjeta de débito gratuita -tendrán que pagar por ella, si la quieren, 36 euros al año- , y se les bonificará el coste de MyCard, una tarjeta de crédito con opciones a débito.

Javier Mezcua, de HelpMyCash, afirma que estos productos mixtos pueden ser “una herramiento muy útil si se usan correctamente” al combinar en una sola tarjeta las dos modalidades de pago. “Su aceptación es mayor, ya que al permitir pagar a crédito, se pueden usar en ciertos comercios en los que habitualmente se requiere usar una de crédito, como en los establecimientos de alquiler de vehículos”, explica.

No obstante, también tienen sus contras, que se derivan fundamentalmente de los costes que pueden implicar ciertas modalidades de pago. Por ello, Mezcua recomienda “leer atentamente la letra pequeña de la tarjeta, sobre todo lo relativo a las comisiones y al tipo de interés que se aplica en las compras pagadas a plazos” y entender cómo funcionan para “no caer en el error de financiar compras y pagar intereses sin quererlo”. Y es que en función del banco, la modalidad de pago es elegida antes de usuarlas o en función de si se emplea un datáfono o se compra con el sistema contactless.

- CaixaBank. La tarjeta MyCard, que el banco ya ofrecí de forma gratuita a los clientes que formaran parte de su programa Día a Día, se caracteriza por su flexibilidad de pagos. Por defecto, está configurada por defecto para funcionar como una tarjeta de crédito, con un abono de la totalidad a final de mes y sin intereses. Por tanto, las compras realizadas por los clientes se irán acumulando y serán retiradas de la cuenta el día 1 del mes siguiente. No obstante, incluye otra opción que permite al cliente abonar las compras cada dos días, una modalidad que se parece bastante al clásico modelo de débito, pues, en función del comercio, los cargos no siempre se reflejan en la cuenta de forma inmediata. Además, este plazo de dos días puede ser personalizado y el consumidor puede fijar un día de la semana en el que quiere que se le carguen los gastos o establecer que se haga cuando la factura llegue a una cantidad determinada. Entre ambas opciones hay otras dos, que son las que pueden resultar más arriesgadas para los consumidores: la modalidad de pago aplazado o revolving y el pago fraccionado, ambas con intereses que, en el caso de la segunda, ascienden al 23% TAE.

- Bankinter. La Cuenta Nómina bonifica la llamada Tarjeta Combo que, según explica la entidad, tiene dos caras: la cara Combo 1, que se debe utilizar cuando se quieran pagar las compras a final de mes, y la cara Combo 2, para usarla “cuando prefieras pagar tus compras poco a poco, sin agobios”. Para usar la cara 2, el usuario debe introducir la tarjeta en el datáfono, mientras que para la 1 puede usar el modo contactless. Ambas modalidades son las propias de una tarjeta de crédito, aunque permiten retirar efectivo a débito sin comisiones, solo que la primera no conlleva intereses, pues la deuda no se fracciona, mientras que la segunda es del tipo revolving, con una TAE de hasta el 19%. Bankinter también cuenta en su oferta con una tarjeta Combo Débito+, pero tiene un coste de mantenimiento de 25 euros al año. Además, este producto también tiene dos caras: la tarjeta Ahora, que funciona como una de débito cargando las compras en el momento, y la tarjeta Luego, con una opción de pago a fin de mes y de pago a plazos (con un interés de hasta el 19%). En este caso, el usuario también paga de forma contactless si quiere usar la modalidad de débito, o introducir el plástico para la de crédito.

- Kutxabank. La cuenta OK Plus del banco vasco incluye sin gastos de emisión ni mantenimiento la tarjeta VISA Dual que, aunque permite disponer de efectivo a débito en cajeros, funciona como una tarjeta de crédito, cargando las compras a final de mes o permitiendo el fraccionamiento de la deuda con intereses.

- Evo Banco. La Tarjeta Inteligente de Evo integra tres modalidades: débito (con cargo en el día), crédito con cargo a final de mes y crédito a plazos (revolving), con una TAE del 19,99%. El cliente elige una modalidad por defecto, pero en cada compra puede modificar, a través de la app, si quiere que esa operación se pague en el momento o se aplace.

- Banco Santander. Aunque diferencia cada una de las modalidades de pago en tres tarjetas diferentes ofertadas con la cuenta Santander One -One débito, All in One y Aplázame-, integra en la segunda de ellas la opción de retirar efectivo a débito en cajeros. La otra gran diferencia entre los dos productos de crédito (All in One y Aplázame) es que mientras que la primera ofrece las modalidades de pago total mensual (sin intereses), pago porcentual (una cuota que se calcula aplicando un porcentaje sobre el saldo dispuesto) y pago de cuota fija, la segunda solo ofrece las dos últimas, de tipo revolving y con intereses de hasta el 19,56% TAE.

Source link