Hemos escrito mucho sobre fintechs que tienen como objetivo ayudar a otras fintechs y bancos tradicionales a lanzar productos y servicios.

Pero parece que hemos escrito mucho menos sobre las fintechs que existen únicamente para ayudar a los titulares a competir mejor con las fintech.

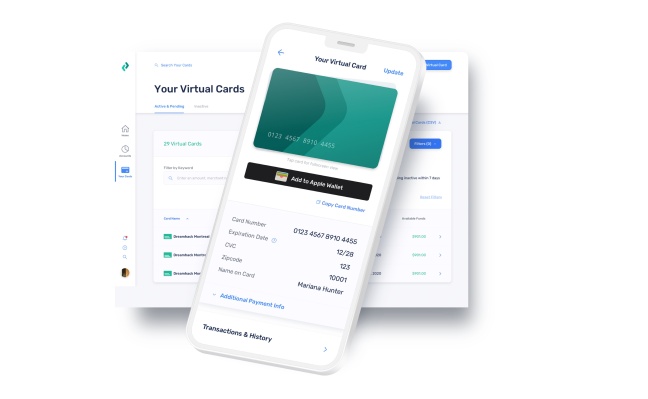

Ampliar es una de esas empresas. La startup con sede en Nueva York, que proporciona infraestructura de pago digital para instituciones financieras para que puedan ofrecer tarjetas virtuales a sus usuarios, ha recaudado 40 millones de dólares en una ronda de financiación Serie B liderada por March Capital.

Otros inversores incluyen B Capital, Point72 Ventures, Fintech Collective, Reciprocal Ventures, Wells Fargo y Pacific Western Bank. El último financiamiento eleva el total recaudado de Extend desde su inicio en 2017 a $ 55 millones.

Extend se ha integrado directamente con las principales redes y procesadores, incluidos Global Payments / TSYS, Mastercard y Visa, con la intención de crear tecnología que admita tarjetas virtuales sobre la infraestructura sobre la que se basan los bancos. Esto significa que los emisores de tarjetas pueden combinar la oferta de Extend con sus productos actuales, “sin necesidad de implementación técnica”, según la empresa.

Hasta ahora, Extend tiene más de 2000 clientes comerciales que utilizan actualmente sus aplicaciones, está creciendo un 30% mes a mes y tiene una tasa de ejecución de “cerca de $ 2 mil millones de dólares” en volumen de procesamiento, o el gasto que los clientes están haciendo en su virtual tarjetas, según la empresa. Establece puntos básicos sobre las transacciones realizadas con esas tarjetas.

El mes pasado, ampliar firmó un trato con American Express lo que permite a sus millones de miembros de tarjetas de presentación pequeñas y medianas acceder a tarjetas virtuales a través de sus tarjetas físicas existentes “en minutos”.

“Ahora hemos expuesto estas capacidades digitales a todos los titulares de tarjetas existentes”, dijo Andrew Jamison, director ejecutivo y cofundador de Extend. “Esta es la primera vez que alguien ha convertido las tarjetas virtuales en una característica de una pieza de plástico existente, en lugar de un producto nuevo en sí mismo”.

La mayoría de los competidores requieren que un cliente cambie de socio bancario y abra una nueva cuenta, y las ofertas de tarjetas virtuales existentes solo han sido accesibles a nivel empresarial, dijo Jamison.

Extend, afirma, es la primera empresa en ofrecer una solución independiente del emisor para pymes a escala con su “plataforma de tarjeta virtual como servicio”.

El atractivo para las empresas en lugar de recurrir a nuevas empresas en el espacio, según Jamison, es que no tienen que crear una nueva cuenta “para tener acceso a las capacidades digitales que querían obtener en primer lugar. . “

Entonces, en esencia, podemos agregar Extend a la creciente lista de compañías enfocadas en el espacio de gasto corporativo, incluidas Brex, Ramp, TripActions y otras.

Jamison trabajó anteriormente en SAP y luego en American Express durante varios años, y se mudó de Londres a EE. UU. En 2009 para ayudar al gigante de las tarjetas de crédito a incorporar nuevas capacidades de pago digital, una de las cuales incluía tarjetas virtuales.

“Me involucré cuando tenía medio millón de dólares en volumen, y se duplicó en el transcurso de cinco años cuando vimos este cambio a lo digital en el transcurso de ese período de tiempo”, recordó.

Pero no fue fácil. Las tarjetas virtuales en ese momento estaban reservadas para “solo la más grande de todas las empresas”, y el esfuerzo requirió ingenieros de ambos lados, dijo Jamison. Luego, Marqeta comenzó a impulsar las empresas directamente con tarjetas digitales.

“Entonces me di cuenta de que esta era la mejor manera de hacer llegar las tarjetas a la gente, y que claramente este iba a ser el futuro de la emisión de tarjetas a lo largo del tiempo”, dijo a TechCrunch. “Y esa fue la génesis de Extend. La compañía se fundó con el reconocimiento de que podíamos tomar tarjetas virtuales y usarlas como un trampolín para ayudar con la transformación de la industria de pagos de $ 40 mil millones ”.

A pesar de que las plataformas heredadas eran “increíblemente sólidas”, Jamison sabía que no estaban diseñadas para la era digital en la que nos encontramos hoy. Así que se dedicó a crear activos digitales, o un marco de conectividad más amplio, que permitiría a Extend ayudar a los bancos a escalar las capacidades en toda su cartera “y, finalmente, hasta el consumidor”.

Él enfatiza que Extend no suscribe ni procesa transacciones.

“Representamos un lugar donde podremos crear tecnología del siglo XXI y hacer que los bancos tradicionales se vean y se sientan como si hubieran nacido en el siglo XXI”, dijo Jamison. “Ayudamos a los titulares a cerrar la brecha en relación con esos jugadores”.

Extend también ofrece una serie de soluciones API para bancos y proveedores de servicios externos que, según dice, pueden ayudarlos a crear nuevos productos para los clientes.

La compañía de 42 personas también ha desarrollado un catálogo de API “amigable para el desarrollador” que, según Jamison, está brindando a los emisores una forma de ofrecer API a sus clientes.

Hasta ahora, Extend ha firmado acuerdos con siete instituciones financieras tradicionales, con el objetivo de trabajar con 20 para fines del próximo año. City National Bank y PacWest son clientes e inversores.

Sumant Mandal, cofundador y socio gerente de March Capital, dijo que estaba impresionado con el hecho de que Jamison haya pasado más de una década en Amex.

“Él comprende que habilitar soluciones de pago modernas se ha convertido en una prioridad de misión crítica para los bancos, especialmente a medida que las fintechs continúan desafiando a los bancos”, escribió Mandal por correo electrónico. “Los clientes destacaron repetidamente la experiencia sin fricciones y de nivel de consumidor, con la incorporación en menos de cinco minutos”.

Él cree que la empresa es única en el sentido de que ha podido actualizar la infraestructura de pagos bancarios “sin la necesidad de romper y reemplazar un sistema completo”, de modo que los bancos pueden ofrecer el mismo nivel de productos y características que las fintech en la emisión de tarjetas virtuales y Espacio de gestión de gastos corporativos.