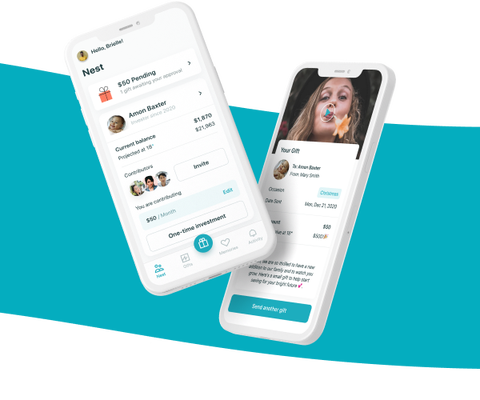

Una nueva empresa de tecnología financiera llamada EarlyBird quiere ayudar a las familias a invertir en el futuro financiero de sus hijos. A través de EarlyBird aplicación móvil, los padres en solo unos minutos pueden crear una cuenta de custodia, también conocida como cuenta UGMA (Ley Uniforme de Regalos a Menores). Por lo general, estas cuentas permiten que un padre, también conocido como el “custodio”, invierta en acciones, bonos, fondos mutuos y otros valores en nombre del menor. Cuando el niño llega a la mayoría de edad, las inversiones pasan a ser suyas.

A través de la aplicación, los padres pueden configurar una cuenta para su hijo y luego invitar a otros miembros de la familia y amigos cercanos a contribuir.

La idea no es tan diferente, al menos en espíritu, de algo como HoneyFund, donde los recién casados piden a sus seres queridos donaciones en efectivo en lugar de obsequios físicos. De manera similar, EarlyBird ofrece una alternativa a regalar juguetes y más “cosas” a un niño al invitar a familiares y amigos a donar dinero. Excepto en el caso de EarlyBird, no se trata de pedir donaciones directas en efectivo; después de todo, esta no es una plataforma de financiación colectiva glorificada, sino que permite inversiones.

Específicamente, EarlyBird tiene como objetivo que sea más fácil y menos confuso para los padres establecer cuentas de custodia. No es la primera fintech en hacerlo; Stash y Acorns, por ejemplo, también ofrecen esto.

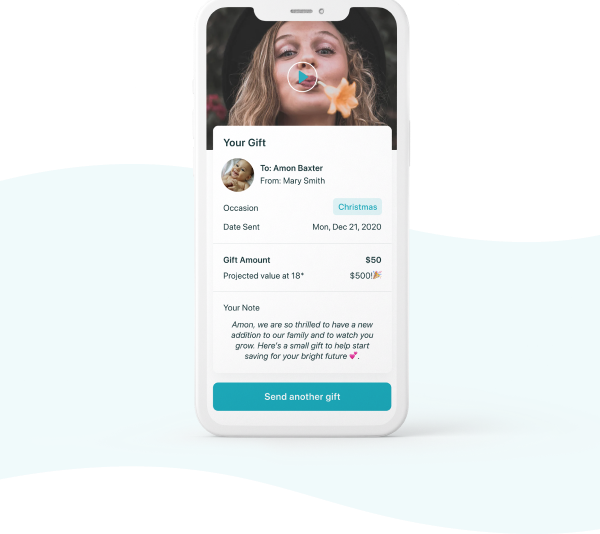

EarlyBird, sin embargo, tiene como objetivo combinar la cuenta de inversión en sí misma con una plataforma que permite funciones sociales y una experiencia de regalos. La idea es hacer que el acto de donar a la cuenta se sienta más como un regalo real, a diferencia del regalo de un cheque o algo de efectivo en una tarjeta de felicitación.

Créditos de imagen: Madrugador

Con la aplicación EarlyBird, el donante puede grabar una “memoria” de video corta junto con su donación a la cuenta de inversión. Esto lo convierte en una experiencia más social y personal, ya que el niño puede luego mirar hacia atrás en estos videos. Además, es posible que otros miembros de la familia y amigos también vean los videos y también se les pida que donen a la cuenta de inversión del niño.

La idea de EarlyBird proviene del ex COO de AgilityIO, Jordan Wexler, ahora CEO de EarlyBird, y el primer empleado y vicepresidente de Yello.co, Caleb Frankel, ahora COO de EarlyBird.

Wexler explica que comenzó a pensar en las inversiones como una alternativa a los regalos físicos cuando llegó un nuevo bebé a su propia familia extendida.

“Todo comenzó con un problema que experimenté hace años cuando nació mi hermosa sobrina bebé. Me encontré perdiendo el tiempo y gastando cientos y cientos de dólares en las cosas más ridículas, más o menos en regalos basura ”, dice.

Hace unos años, tuvo la idea de comenzar a invertir su efectivo en un fondo indexado en nombre del niño.

“Quería tener un mayor impacto en su vida y algo que ella realmente pudiera usar cuando fuera mayor”, dice Wexler.

De hecho, su padre había hecho una vez lo mismo por él. Cuando tenía 12 años, su padre le dio algo de dinero en una cuenta de TD Ameritrade que retiró más tarde en la vida para ayudar a financiar su primera puesta en marcha, SucceedOverseas en Qingdao, China, una empresa de consultoría estratégica que ayudó a las empresas con la reubicación de empleados. (Fue adquirido en 2015 por Chiway Education Group).

Wexler conoció al cofundador de EarlyBird, Caleb Frankel, en Qingdao y se volvió a conectar con él cuando regresó a los EE. UU. El año pasado, se unieron en EarlyBird, con el objetivo de simplificar el proceso para los padres que desean lanzar cuentas de inversión en custodia para sus hijos.

Créditos de imagen: Madrugador

Las cuentas de custodia, para ser justos, tal vez no sean un vehículo de inversión conocido para quienes no son padres, o incluso para quienes lo son, en algunos casos. Esto se debe a que su alternativa, el plan 529, en general ha sido más popular debido a sus ventajas fiscales.

Si bien ambas cuentas permiten que las familias inviertan en nombre de los hijos menores, las inversiones en los planes 529 crecen libres de impuestos. Cualquier retiro realizado para gastos educativos, como matrícula, alojamiento y comida, libros y más, tampoco está sujeto a impuestos. Eso es una gran ventaja.

Las cuentas UGMA, mientras tanto, están gravadas a ciertos niveles. Los primeros $ 1,100 de ingresos anuales no devengados están libres de impuestos, pero los siguientes $ 1,100 se gravan a la tasa impositiva del niño. Los ingresos no devengados superiores a $ 2,200 se gravan a las tasas de fideicomisos y herencias, que pueden ser más altas que la tasa de impuestos del hijo.

Las donaciones a cuentas UGMA no reciben una reducción del impuesto sobre la renta, pero no se gravan hasta $ 15K para una persona o $ 30K para una pareja casada.

Debido a que la mayoría de las familias invierten teniendo en cuenta los gastos universitarios y las ventajas fiscales, los planes 529 son más conocidos. Pero Wexler dice que las cosas están cambiando.

“Muchos padres en realidad no tienen idea de cómo serán la educación y la universidad en 15 años y quieren algo un poco más flexible”, explica.

Además, las cuentas UGMA se pueden usar para la universidad, si es necesario. Pero si la universidad, digamos, se vuelve gratuita en los EE. UU. Un día (!!!), las inversiones de la cuenta UGMA se pueden usar para cualquier otra cosa. Esa flexibilidad es la razón por la que la cuenta es más atractiva para algunos padres en estos días, y por qué otras fintech, como Acorns, están ingresando a este mercado.

Sin embargo, EarlyBird se expandirá a planes 529 dentro de un año, dice. Simplemente no empezó ahí.

Créditos de imagen: Madrugador

Otro diferenciador entre EarlyBird y Acorns o los planes de custodia de Stash es cómo EarlyBird incorpora la educación financiera en su producto.

Desde el nacimiento hasta los 5 años, el padre administra la cuenta del niño por completo. Pero cuando el niño tiene entre 6 y 13 años, los padres pueden mostrarle la aplicación en un modo especial de “solo visualización” donde el niño puede aprender sobre sus inversiones y verlas crecer. Entre los 13 y los 18 años, el niño puede descargar la aplicación y, junto con sus padres, puede comenzar a interactuar con ella. A los 18 años (o 21 en algunos estados), el niño toma la custodia total de la cuenta.

EarlyBird también simplifica el acto de invertir al ofrecer una gama de carteras, desde conservadoras hasta agresivas. En el lado conservador, la cartera está basada en bonos 100% ETF, mientras que la cartera agresiva está basada en acciones 100% ETF. Al igual que Acorns, ofrece un modelo de cartera fija, pero también ofrece carteras personalizadas para que pueda adaptar su inversión a sus valores, como invertir en empresas socialmente responsables. Los usuarios también pueden automatizar sus inversiones, pequeñas o grandes, de forma recurrente, si así lo desean.

Créditos de imagen: Madrugador

Las carteras fueron diseñadas y construidas con un equipo de asesores financieros expertos liderados por el asesor de EarlyBird Evan List, un vicepresidente de 12 años en Bernstein Private Wealth Management. La compañía dice que las carteras están integradas con un motor de reequilibrio en el backend que garantiza que cada posición de capital se mantenga dentro de una desviación del 10% de la asignación objetivo que EarlyBird ha establecido dentro de la cartera seleccionada. También revisa todas las carteras trimestralmente y las reequilibra, si es necesario, de forma similar a otros robo-inversores.

Las cuentas de inversión de la puesta en marcha se mantienen actualmente con su socio Apex Clearing Corporation, un corredor de bolsa de terceros registrado en la SEC y miembro de FINRA y Securities Investor Protection Corporation (SIPC). Este arreglo protege las inversiones hasta un total de $ 500,000. Con el tiempo, EarlyBird tiene como objetivo la transición a un corredor de bolsa.

Actualmente, EarlyBird genera ingresos a través de su tarifa de administración de $ 3 por mes (y $ 1 por mes por cada niño adicional).

Con el tiempo, ganará tanto dinero como muchas fintechs. Planea aprovechar las operaciones y transacciones con Apex Clearing. Y a medida que pasa a ser un corredor de bolsa (cuando se logra una base de usuarios considerable y activos bajo administración), puede seguir un programa de préstamos totalmente pagado, similar a otros corredores de bolsa.

Estos programas no están activos en este momento, para ser claros, ya que la puesta en marcha tiene solo unas semanas.

EarlyBird está respaldado por $ 2.4 millones en financiamiento, liderado por Network Ventures, en una ronda cerrada en noviembre de 2020. Otros inversionistas incluyen Chingona Ventures, Bridge Investments, Kairos Angels, Takoma Ventures, Subconsciente Ventures y varios ángeles.

La aplicación se puede descargar gratis en iOS.

Source link