Una serie de nuevas empresas se están enfrentando a los grandes bancos con nuevas aplicaciones que ofrecen experiencias modernas de banca móvil, funciones innovadoras y tarifas reducidas o incluso cero. Entrando en este mercado ahora abarrotado está Level, un banco desafiante y una aplicación bancaria con ventajas como 1% de reembolso en efectivo en compras con tarjeta de débito, 2.1% APY en depósitos, acceso anticipado a cheques de pago y sin cargos.

El servicio bancario es el último del mismo equipo detrás de la tarjeta de crédito “estilo de débito” llamada Zero, dirigida a los millennials que desean los beneficios del crédito, sin la posibilidad de un gasto excesivo. Como Zero, la compañía cerró el año pasado con $ 20 millones en fondos de la Serie A de SignalFire, Eniac Ventures y Nyca de New Enterprise Associates (NEA), con lo que su aumento total hasta la fecha es de $ 35 millones.

Al igual que Zero, Level también se dirige a un grupo demográfico más joven, en este caso, aquellos que ya no ven la necesidad de bancos físicos, cuando una cuenta bancaria, una aplicación útil y una tarjeta de débito es todo lo que necesitan. Hoy en día, hay varios de estos tipos de servicios bancarios para elegir; en los EE. UU., por ejemplo, hay Simple, Ally, Chime, Varo, N26, Current, Space, Step, Stash, Empower y otros.

Level también se enfrenta a estos bancos retadores rivales, ofreciendo un APY de 2.10% más alto en sus depósitos asegurados por la FDIC, sin requerir un saldo mínimo. La compañía señala que es 35 veces el promedio nacional, basado en saldos de bancos estadounidenses con un saldo de menos de $ 100,000.

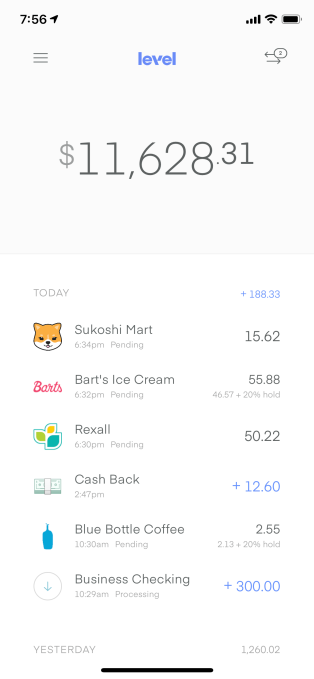

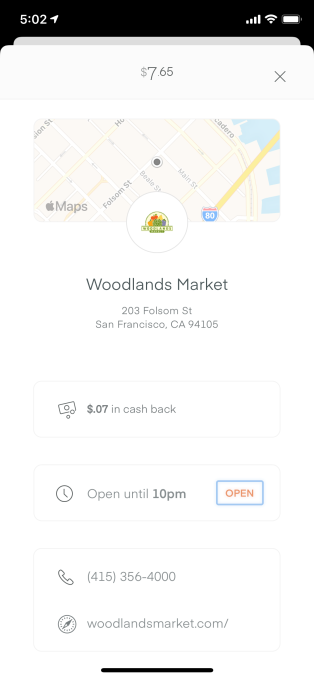

También engancha una característica popular entre los usuarios de tarjetas de crédito, al ofrecer un banco ilimitado de efectivo del 1.0% en gastos de tarjetas de débito. Este reembolso se aplica tanto a las compras en línea como a las firmas, y se paga en cuentas que tienen al menos un depósito directo mensual de $ 1,000. Para ser claros, una compra basada en la firma significa que selecciona “crédito” en lugar de “débito” al pagar en el punto de venta. Esto determina cómo el comerciante procesa la transacción y las tarifas que paga. En el caso de Level, está compartiendo algunas de esas tarifas con los clientes como la opción de “devolución de efectivo”.

Es probable que Level cuente con el hecho de que ejecutar una tarjeta como crédito da un paso adicional, por lo que los clientes lo omitirán cuando tengan prisa y ejecutarán la tarjeta como débito, lo que le permitirá a Level quedarse con las tarifas.

Al igual que muchos bancos retadores, Level ofrece acceso anticipado a su cheque de pago. Para los clientes con un depósito directo, Level pondrá a disposición los fondos en función de cuándo se reciban, lo que podría ser hasta 2 días antes.

También, como la mayoría de las nuevas empresas bancarias, Level elimina las numerosas tarifas que cobran los grandes bancos. No hay cargos mensuales, por sobregiro, transacciones extranjeras o cargos adicionales por cajero automático, dice Level, y no se requiere un saldo mínimo para tener una cuenta. Incluso reembolsará las tarifas de los cajeros automáticos en todo el mundo hasta 3 veces al mes, a un precio de hasta $ 4 por reembolso para eliminar el costo de las tarifas cada vez más costosas para acceder a su efectivo.

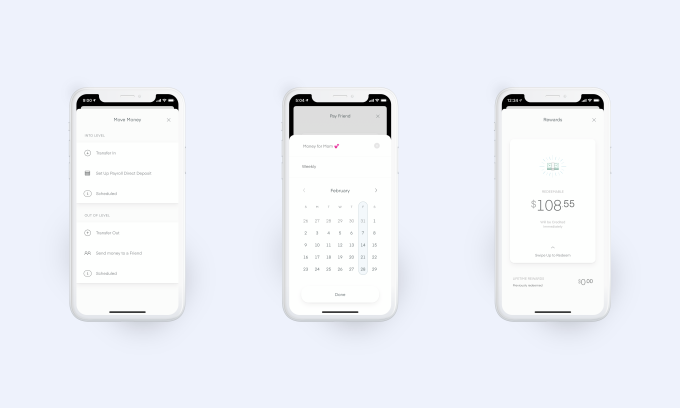

Level también incluye características que ahora se han convertido en parte de la experiencia básica para las aplicaciones bancarias desafiantes, como poder ver transacciones en un mapa, bloquear una tarjeta de débito faltante de la aplicación y recibir notificaciones push para compras, reembolsos y transferencias.

La aplicación en sí tiene un diseño limpio, moderno y casi minimalista, por lo que es fácil de entender y navegar. Sin embargo, lamentablemente optó por esa terrible tendencia de diseño de usar una fuente gris demasiado clara sobre un fondo blanco. Esto podría posponer a los clientes mayores, ya que hace que la pantalla sea más difícil de leer.

Sin embargo, lo que falta es en las características más sólidas de planificación de facturas, gastos y objetivos que ofrecen otras aplicaciones bancarias como Simple, Empower o N26, por ejemplo, que ayudan a los usuarios a planificar mejor tanto los gastos recurrentes como los objetivos a largo plazo.

Sin embargo, como la mayoría (pero no todos) de los bancos digitales que operan hoy en los Estados Unidos, Level en sí no es un banco. Los fondos de sus clientes se mantienen en cuentas aseguradas por la FDIC (hasta $ 250K) a través de Evolve Bank & Trust. Level, mientras tanto, proporciona la tecnología, la experiencia de cara al cliente y los servicios bancarios.

“Level fue construido para desafiar el statu quo en la banca y poner fin a la era de los grandes bancos que retienen el dinero de las personas sin darles interés, una experiencia torpe de la aplicación y un servicio al cliente frustrante”, dijo Bryce Galen, fundador y CEO de Level, una declaración. “Level es capaz de ofrecer a los clientes recompensas e intereses mucho mejores, una aplicación de diseño avanzado y una atención al cliente superior. Nuestro objetivo es revolucionar la forma en que las personas se involucran con sus finanzas a diario “, agregó.

Level está disponible hoy en iOS y Android, después de registrarse por primera vez en levelbank.com

Source link