Los manuales de Bolsa están repletos de advertencias sobre la inconveniencia de invertir en los valores que más han caído. Los menos preparados en la inversión bursátil confunden caída con baratura en el precio, pero no siempre es así. En la psicología del inversor también existe el fenómeno contrario: el mal de altura, que consiste en alejarse de las acciones que ya registran fuertes revalorizaciones. Incluso hay refranes al uso como aquel de que “el último duro se lo lleve otro”. ¿Pero era realmente el último euro?

El temor a invertir en los valores que más subieron es un error frecuente. La crisis del Covid-19 ha vuelto a poner en primer plano estas contradicciones del mundo de la renta variable y también las ha acentuado. Un mundo que ve desplomar sus tasas de crecimiento, mientras numerosos negocios se benefician de situaciones tan drásticas o inesperadas como el confinamiento de la población, la búsqueda de una medicina, una vacuna o la aceleración de procesos productivos que se preveían a más largo plazo.

El ejemplo más evidente es el de las famosas FAANG estadounidenses y el índice tecnológico Nasdaq. Este indicador sube en el año más del 22% y sus valores más famosos atraviesan un fantástico ejercicio. En ellos, no se advierte contagio de la pandemia ni de los bruscos descensos de la actividad económica. Amazon se ha revalorizado el 70%, Apple el 55%, Nefflix el 50%, Microsoft el 32%, Facebook el 27% y Google un nada despreciable 12,7%. Suculentas ganancias comparadas con un Ibex 35 que lleva perdido en el año el 25% de su valor con bancos o Telefónica perdiendo más del 40%, tras años de pésimos ejercicios en cuanto a revalorización.

Curiosamente, en esta lista de mejores valores tecnológicos del mundo se sitúa el fabricante de automóviles eléctricos Tesla, que en lo que va de este indeseable 2020 se ha anotado un alza de casi el 300%. Un valor que resume el gusto por las llamadas empresas disruptivas, que cambian las costumbres de los consumidores, y que también se verá beneficiada por el proceso de electrificación de la economía para poner freno al cambio climático. Algo que aprovecha una eléctrica preparada para el reto de las renovables como Iberdrola.

Los gigantes tecnológicos de EE UU mantienen su aureola pero los gestores también ven opciones atractivas en compañías europeas

Los gestores de fondos de inversión siguen apostando por valores que pese a tener un buen comportamiento en el año, podrán seguir ofreciendo generosas rentabilidades a los inversores. Y para ello es obligado sacar la lupa y buscar tanto negocios nuevos y prometedores como aquellos tradicionales a los que el Covid-19 no les afecta o, incluso, les favorece.

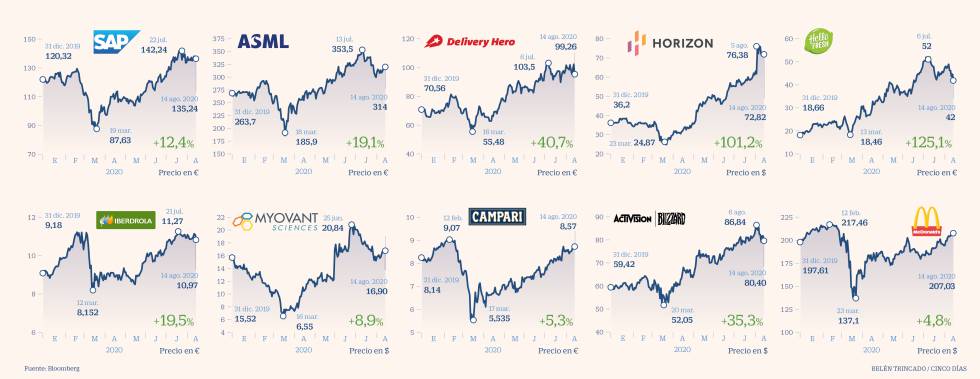

Así, además de los gigantes tecnológicos de EE UU, numerosas compañías seguirán haciéndolo bien en este 2020. Firmas europeas como ASML o SAP se encuentran entre las preferencias de los expertos para invertir, beneficiadas de la mayor necesidad de tecnología que ha supuesto la pandemia y que curiosamente ha convertido a éste en un sector refugio.

Los valores biotecnológicos y de salud, en plena búsqueda de la vacuna contra la pandemia, cuentan, según los expertos, con grandes posibilidades de continuar su escalada. Se trata de hallar compañías con fuerte crecimiento en ventas, con nuevos productos que curen enfermedades muy extendidas. En Españ, es el caso de PharmaMar, aunque los expertos consultados apuestan por Horizon Therapeutics o Myovant Sciences.

La alemana Delivery Hero ha sido otro ejemplo de cómo sacar partido al confinamiento de la población con su liderazgo mundial en portales online de comida. Con la prudencia que merece toda start-up su crecimiento está siendo meteórico y apunta a una nueva forma de consumir entre la población. Se trata de otro negocio disruptivo con un gran potencial de crecimiento que se ha reflejado en el precio de las acciones. Una nueva forma de adquirir alimentos que se combina con un clásico como McDonald´s, que ha conseguido mantener una cierta actividad en su negocio apoyado también en estas plataformas online y que se aventura como una buena opción en un mundo post crisis con menos poder adquisitivo en amplias capas de la población.

Hay otras opciones tradiciones como la italiana Campari, que mantiene su filosofía de poco dividendo y compras de nuevas marcas que la han convertido un competidor mundial en bebidas espirituosas. Entre los elegidos, hay una ausencia casi total de sectores clásicos como la banca, telecomunicaciones o el castigado turismo donde el Covid-19 ha dejado sus peores secuelas.

SAP: Una tecnológica europea para el medio plazo

La tecnología es, la apuesta más evidente de los gestores para la complicada situación que ha creado la pandemia. De ahí, el buen comportamiento del índice tecnológico Nasdaq y tangencialmente del S&P 500, donde estos valores han adquirido más capitalización y peso. Juan Huguet de Resayre, socio fundador y director de inversiones de la gestora Augustus Capital con su Sicav, Lierde al frente, apuesta por la firma SAP, compañía de software alemana líder en Europa con una plataforma con más de 400.000 clientes. “Su exposición a sectores de fuerte crecimiento y elevada visibilidad como movilidad, análisis en tiempo real y cloud la hacen muy atractiva para para un inversor de medio plazo que busque elevada calidad y riesgo reducido”, explica el experto.

Además, destaca que su balance es muy saneado, con muy poca deuda, y el hecho de que la nueva estrategia de reducción del número de negocios, mejora de la rentabilidad y mayor enfoque hacia el accionista la hacen más atractiva que en el pasado, cuando la compañía tenía dos consejeros delegados. No está barata aunque aún cotiza con descuentos superiores al 20% frente a sus comparables, dado el menor foco en la rentabilidad que la compañía tenía hasta 2019. Comenzó 2020 en 122 euros y ahora ronda los 135 euros por acción

Iberdrola: Protección antiCovid

con su apuesta renovable

La Bolsa española anda en el furgón de cola de los mercados europeos. Pero en este contexto tan negativo destaca Iberdrola, que se sitúa como segundo valor más revalorizado del índice europeo EuroStoxx 50 con una ganancia anual cercana al 20%. Aránzazu Bueno, analista de Bankinter, sitúa la clave del éxito de la multinacional española de la energía en su apuesta por las renovables, que la convierten en un valor inmune al Covi-19. Su diversificación en muchos mercados es otro aspecto positivo que destaca la analista, así como el buen comportamiento este año de su división hidráulica.

Además, considera que los planes de reconstrucción por la pandemia beneficiarán a Iberdrola ante el esperado giro hacia las energías verdes.

En la parte regulada no se esperan cambios significativos y su evolución irá pareja a la marcha de la economía mientras que el crecimiento vendrá por el lado de las energías renovables. También destaca su dividendo atractivo en un mercado como el español donde se están reduciendo o desapareciendo los pagos al accionista. La actualización de su plan estratégico, que se revisará a final de año y comprende hasta 2022, podría dar más noticias positivas. Pese a la fuerte subida del valor, las expectativas siguen siendo muy favorables.

ASML: Semiconductores y

fuerte cuota de mercado

Son tiempos de buscar lo exclusivo, lo que nadie hace y a las compañías con un nicho de mercado al que muy pocas pueden acceder. Este es el caso de la firma tecnológica holandesa ASML Holding, que en el año acumula una revalorización del 18%. Juan Tuesta, analista de Bankinter, destaca que esta compañía se dedica a la fabricación de las máquinas que luego utilizan los productores de semiconductores. Cuentan con una tecnología propia y son líderes en su categoría. “Aunque temporalmente se vio afectada por el Covid-19 y tocó los 185,90 euros por acción (hoy en torno a los 314 euros) opera en el sector tecnológico que es hoy por hoy refugio, cuando el inversor ha huido de sectores cíclicos más tradicionales”. Este experto destaca el auge del teletrabajo o del comercio electrónico como factores que impulsan a esta compañía, “porque detrás de todo hay semiconductores”. Por último, considera que es muy complicado quitarle cuota de mercado y espera unos crecimientos de doble dígito para el conjunto del año.

Otro elemento positivo, pese a su precio y el elevado PER de 57 veces que ofrece el valor, es que sigue ofreciendo a sus accionistas un dividendo que, eso sí, ofrece una modesta rentabilidad del 0,77%. Es un porcentaje bajo pero que comparativamente con la deuda ofrece un cierto colchón a la acción.

Delivery Hero: Líder mundial en

pedidos online de comida

Delivery Hero es una multinacional europea que se dedica a la gestión de portales de pedidos de comida online, segmento de mercado en el que es líder mundial. La firma con sede en Berlín ha desarrollado una plataforma en línea que brinda a los usuarios información sobre restaurantes y sus servicios de entrega. Es líder de la distribución de comida online en 36 de los 41 países en los que está presente, operando ya en mercados con 2.700 millones de potenciales clientes. En estos mercados la compañía trabaja con 150.000 restaurantes, con los que mantiene una relación muy estrecha, apoyada en un desarrollo tecnológico conjunto.

Actualmente el volumen de pedidos y el de ingresos están creciendo a tasas interanuales muy elevadas, del 48% y del 60%, respectivamente, superiores al objetivo establecido en el plan de negocio con el que salió a Bolsa en mayo de 2011, que era del 40%.

“Consideramos que es una muy interesante opción de inversión a largo plazo en un segmento de mercado que esperamos experimente un fuerte crecimiento en los próximos años, en sintonía con los cambios en el estilo de vida de gran parte de la población. Como ocurre con cualquier start-up, el riesgo de la inversión es muy alto”, explica Fernández-Figares, director de análisis de Link Securities.

Myovant Sciences: Fármacos contra el cáncer que disparan el valor

El sector de salud ha sido de los menos perjudicados por el Covid-19. Por ejemplo, el índice S&P BMV Salud se sitúa en estos días en los 476 puntos, frente a los 484 puntos con los que marcó máximo el pasado mes de enero. Un ejemplo de recuperación de este sector, que ahora es uno de los predilectos de los inversores, es la firma biotecnológica Myovant Sciences, que tocó mínimos de 6,55 dólares en marzo y ahora ronda los 17 dólares. Andy Acker, gestor del fondo Janus Henderson Biotechnology, sigue pensando que es una buena opción para el inversor ya que se ha beneficiado de las expectativas favorables de su medicamento candidato Relugolix para el tratamiento de los fibromas uterinos, la endometriosis y el cáncer de próstata en fases avanzadas.

En junio, la FDA estadounidense, la autoridad farmacológica del país, acordó efectuar la revisión prioritaria de la indicación del medicamento para el tratamiento del cáncer de próstata, lo que podría conllevar su aprobación para finales del año. Esto sería un nuevo espaldarazo para la cotización de la firma biotecnológica Así, Relugolix se convertiría en el primer fármaco oral de este tipo para el tratamiento del cáncer de próstata. Historias de éxito y aprobaciones de fármacos que salpican a muchas farmacéuticas en todo el mundo.

Campari: Cómo sacar partido

a la gestión del capital

También hay historias que gustan por la habilidad en la gestión y quedan más al margen del contexto económico. El dividendo está siendo uno de los temas principales de debate en esta crisis y la compañía italiana Campari podría ser un ejemplo a seguir cuando ahora no se penaliza como antes aplazar este pago al accionista. Así, los gestores del fondo Jupiter Crecimiento, Mark Nichols y Mark Heslop, destacan al fabricante de bebidas Campari por la estrategia con su capital.

“Lo que le importa a la gerencia es la creación de valor a largo plazo. Aquí, la estrategia de Campari es adquirir marcas locales o regionales –cuenta con 40 marcas- y luego desarrollar su atractivo para un mercado más amplio (190 países). Sus marcas incluyen Aperol, Grand Marnier y, por supuesto, Campari. Al utilizar su exceso de capital para adquirir marcas de bebidas espirituosas de nicho, Campari ha pasado de ser un jugador relativamente pequeño a un competidor clave en el mercado mundial de bebidas espirituosas. Si la administración se hubiera enfocado en mantener un dividendo del 40% al 50%, la historia de la inversión probablemente habría sido bastante diferente”, explican.

La acción vuelve a acercarse a sus máximos históricos del pasado febrero.

McDonald’s: El éxito del restaurante más asequible

Al igual que muchos otros restaurantes, McDonald’s se vio afectada por el estallido de la pandemia mundial del coronavirus. Desde los 200 dólares por acción con los que comenzó el año, llegó a tocar en los peores días de marzo los 137,10 dólares. Sin embargo, también muestra signos de ser uno de los grupos de restauración que más posibilidades y fortalezas tiene para recuperar su actividad, con datos que muestran que el 95% de sus establecimientos han estado operativos en cierta medida en los momentos más duros de la pandemia. Según indican desde E-Toro cuando se vayan suavizando las medidas de restricción a nivel global, cabría esperar que esta capacidad aumente. Asimismo, la compañía anunció recientemente que contrataría a 260.000 empleados en Estados Unidos a lo largo del verano.

De esta manera, dado que sus precios son bastante asequibles, McDonald´s puede ser un ocio factible para aquellos que han tenido que ajustar su presupuesto. A menudo, en tiempos de incertidumbre, los inversores se desplazan a sectores más defensivos, que incluyen la comida y la bebida. McDonald’s se ha recuperado desde sus mínimos de marzo y ahora se mueve en los 207 dólares por acción, no muy lejos del máximo histórico de 220 dólares conseguido en agosto del pasado año

Horizon Therapeutics: Fuertes ventas que duplican el valor en Bolsa

Con Andy Acker, gestor del fondo Janus Henderson Biotechnology, incide en el buen comportamiento de la biotecnología en los últimos meses. Si bien el desarrollo de un fármaco para la Covid-19 ha captado el interés público, la innovación en varias categorías de enfermedades continúa, lo que contribuye a impulsar títulos como los de la estadounidense Horizon Therapeutics.

El medicamento estrella de Horizon, Tepezza, recibió el visto bueno de la Administración de Alimentos y Medicamentos (FDA) de EE UU y es el único tratamiento disponible para la enfermedad ocular tiroidea. Hasta la fecha, las ventas del fármaco han superado con creces las expectativas de los analistas. Así, explica el gestor, Horizon ha incrementado sus previsiones de ventas netas de este medicamento hasta más de 200 millones de dólares para 2020, lo que constituye un incremento desde los entre 30 y 40 millones de dólares previstos para el conjunto del año. Además, la comercialización por parte de Horizon de Krystexxa, un tratamiento adquirido en 2016 para la gota no controlada, también se ha traducido en unos resultados impresionantes.

Las ventas se situaron en 90 millones de dólares durante el primer trimestre: el 78% más interanual. El valor casi ha duplicado su precio en lo que va de año, con un PER de 29 veces.

HelloFresh: El tirón de la comida

sana y casera a domicilio

Juan José Fernández-Figares, director de análisis de Link Securities apuesta por que la firma HelloFresh continuará su escalada en Bolsa. En este complicadísimo año, ha pasado de iniciar el ejercicio en 19 euros por acción hasta moverse ahora en los 42 euros. Se trata de una compañía de origen alemán especializada en proporcionar soluciones de comidas personalizadas. La compañía ofrece la posibilidad de disfrutar de comidas caseras y saludables sin preparación y sin compras, ya que proporciona todo lo necesario para la elaboración de las comidas y lo entrega en la casa de cada cliente. En 2019 la compañía entregó a domicilio 260 millones de comidas.

En el primer trimestre del año, aumentó el 68% en tasa interanual el número de clientes activos de su negocio, hasta los 4,2 millones, mientras que el número de pedidos creció el 65%, hasta los 14,7 millones, con una media de 3,5 pedidos por cliente. De esta forma, el número de comidas entregadas en el trimestre se elevó un 70%, hasta los 111 millones. Todo ello con los clientes mostrando un elevado nivel de satisfacción y de fidelidad. Estos resultados operativos impulsaron los ingresos de la compañía hasta marzo el 66%, hasta los 699 millones de euros, con un beneficio de explotación (EBITDA) de 63,1 millones de euros.

Activision Blizzard: El filón de los videojuegos en el confinamiento

Activision Blizzard registra un fuerte crecimiento gracias al auge de los videojuegos que ha ocasionado el confinamiento. Sus acciones, que cotizan en el Nasdaq, remontaron rápidamente desde sus mínimos de marzo y actualmente cotizan en 80 dólares frente a los 52 de entonces. Actualmente cuenta con un PER de 37 veces beneficio por acción. En su actualización de resultados del primer trimestre, Activision presentó una previsión de ingresos para todo el año en un momento en el que muchas empresas optaron por no hacer tales predicciones por los efectos de la pandemia. También, anunció el pago de un dividendo cuya rentabilidad asciende al 0,54%.

A pesar de que las acciones enfocadas al “confinamiento en casa” tienen el potencial de perder valor a medida que se reabra la economía, Activision también ha estado tratando de mantenerse a la vanguardia y ha aumentado el contenido online y en dispositivos móviles para garantizar la demanda. Además, una segunda oleada de contagios que implique volver al aislamiento, podría generar otro aumento en su facturación. Activision es uno de los grupos interesados en la compra de las franquicias de videojuegos de AT&T’s Warner Brothers, que, a su vez, incluyen las franquicias de Mortal Kombat y Harry Potter.

Source link