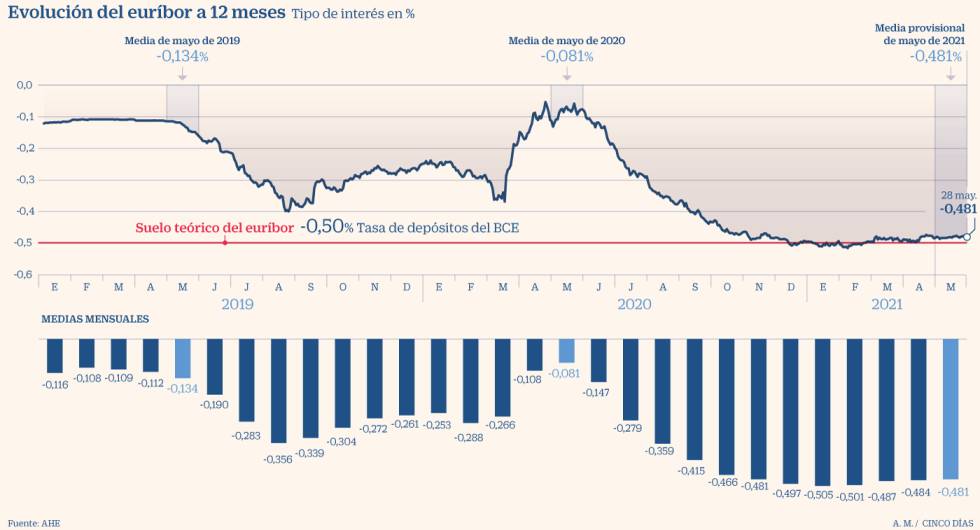

El euríbor a 12 meses, el índice al que se encuentran referenciadas la mayoría de las hipotecas españolas, sube en mayo por cuarto mes consecutivo y sitúa la media provisional en el -0,481% (a falta del dato del lunes). El ascenso, no obstante, es ligero frente al -0,484% de abril y desde su mínimo histórico mensual del -0,505% registrado en enero. Pese a continuar la tendencia alcista iniciada en febrero, hace justo un año el indicador estaba mucho más alto y casi rozaba el umbral del cero (-0,081%) por las tensiones derivadas de la pandemia. Esto supone que las hipotecas en revisión experimentarán una notable rebaja en sus cuotas. En concreto, para una hipoteca media de 150.000 euros a 30 años la cuota bajará en unos 25 euros al mes o 300 euros al año.

El Banco Central Europeo (BCE) ha dejado claro que no tiene prisa por retirar los estímulos económicos y ha reafirmado que la política económica seguirá siendo acomodaticia para impulsar la recuperación. Miembros de la autoridad monetaria consideran que, pese a los signos de mejoría, la economía europea sigue frágil y no hay riesgo de inflación, dado que consideran que los recientes repuntes son temporales. Se prevé que la institución que preside Christine Lagarde mantenga su postura al menos hasta la cita de junio.

En este contexto, el euríbor se mantiene estable. “La subida que está experimentando el euríbor es constante, pero insustancial. Por ahora los hipotecados pueden estar tranquilos. Previsiblemente les espera un verano y un último trimestre de año con rebajas. Es posible que haya subidas importantes de tipos, pero no antes de 2022”, afirma Simone Colombelli, director de Hipotecas de iAhorro.

Las hipotecas variables se ven beneficiadas por las caídas del euríbor desde el punto de vista del cliente. Sin embargo, la banca continúa mermando sus márgenes con los préstamos ligados al euríbor. Es por eso que las entidades están potenciando los tipos fijos, con los que ingresan más, lanzando ofertas muy atractivas a precios nunca vistos, de incluso alrededor del 1,5% TAE. En este escenario, los compradores se encuentran ante el dilema de contratar un préstamo variable, por los mínimos en los que se encuentra el euríbor y ante las perspectivas del consenso de que no abandonará el signo negativo hasta dentro de varios años, o decantarse por un interés estable, con el que pagarían más pero se garantizan una tranquilidad para toda la vida del préstamo. Actualmente, las hipotecas a tipo fijo ya representan más del 56% de las nuevas contrataciones.

El BCE alertó este mes de una recuperación desigual en la zona euro. Así, aunque a nivel económico se vislumbra una cierta reactivación en varios sectores, la autoridad monetaria no cambiará sus políticas de apoyo a corto plazo, algo que según los expertos ayudará a contener las alzas del euríbor. “Difícilmente veremos este año moverse al indicador en niveles superiores al -0,3%”, destaca Colombelli.

Olivia Álvarez, de Monex Europe, sostiene que “hasta que el BCE no comience a plantearse la reducción de las compras de activos, el euribor carecerá de combustible para retornar a las cotas previas a la pandemia”. Antes del estallido del coronavirus, el tipo hipotecario por excelencia rondaba el -0,26%. A su juicio, “entre un BCE firmemente comprometido con inyectar liquidez al sistema financiero y una recuperación aún moderada de la demanda, es de esperar que las condiciones de financiamiento se mantengan muy cómodas y estables”.

Por su parte, Miguel Momobela, analista de XTB, prevé que a medio plazo el euríbor podría variar un 0,015% arriba o abajo respecto a su valor actual. “Los ajustados programas QE de compra de deuda, en suma con unos tipos de interés que no reflejan apenas cambios, suponen un lastre para la evolución del euríbor”, dice.

Fuentes del mercado consideran que a medio y largo plazo la clave estará en el discurso del BCE, muy condicionado por la recuperación económica y sobre todo por la inflación, vigilando especialmente que los precios no suban por encima del 2%, cifra a partir de la cual la autoridad monetaria se tendría que poner serio y tomar medidas que sí moverían al alza el euríbor. “Si la economía mejora y aumentara la inflación, el BCE podría aumentar sus tipos para contenerla, lo que haría subir al euríbor”, aseveran en HelpMyCash. No obstante, desde el departamento de análisis de Bankinter estiman que seguirá cerca del -0,5% todo este año, y la agencia de calificación Moody’s pronostica que el euríbor se mantendrá sin cambios sustanciales hasta 2023 y que no alcanzará registros positivos hasta el 2030.

El pasado febrero el euríbor registró un tímido repunte mensual después de haber bajado durante ocho meses seguidos y de haber marcado seis mínimos históricos consecutivos. Desde entonces ha mantenido una tendencia levemente alcista.

Source link