Debido a un entorno regulatorio desafiante y los altos costos de cambio asociados con hacer que los consumidores cambien de banco, pocas nuevas empresas intentan competir de frente con las grandes instituciones financieras establecidas.

Pero dinero varo, que ofrece a los consumidores un producto de banca móvil primero, está a la altura de ese desafío. En un esfuerzo por ofrecer productos de cheques, ahorros y préstamos similares, pero mejores, a los consumidores, la compañía ha solicitado una autorización bancaria nacional ante la Oficina del Contralor de la Moneda.

Varo Money fue fundada en 2015 por Colin Walsh, quien pasó 25 años trabajando para instituciones financieras tradicionales como American Express y Wells Fargo antes de decidir lanzar un producto bancario para una nueva generación de consumidores.

Para hacer despegar a la compañía, Walsh recaudó $27 millones de Warburg Pincus y pasó los últimos dos años creando un competidor móvil primero para las cuentas corrientes existentes. Lanzada el mes pasado, la aplicación móvil de Varo ofrece una nueva forma de pensar sobre cómo los consumidores deben administrar su dinero.

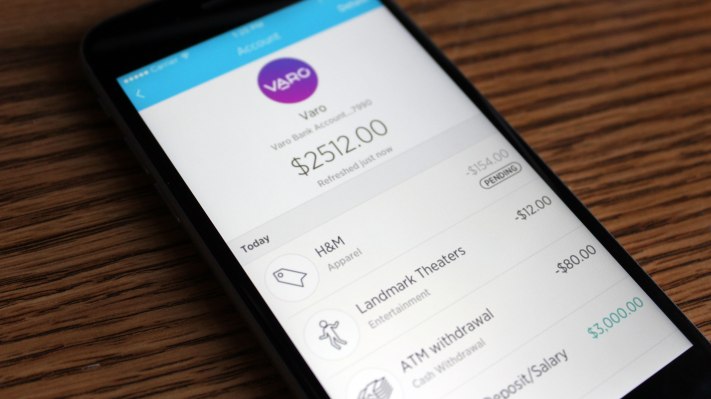

Varo ofrece todo lo que desea de una cuenta de cheques tradicional, incluido el depósito directo, el pago de facturas en línea y una tarjeta de débito. Pero a diferencia de los bancos tradicionales, Varo está diseñado para ser amigable con el consumidor, eliminando los cargos por sobregiro, cargos por saldo mínimo y cargos por cajero automático en los que confían la mayoría de las instituciones financieras.

Esa no es una idea completamente nueva; después de todo, los productos bancarios como Simple se han lanzado con características similares. Lo que distingue a Varo es cómo se conecta con otras cuentas bancarias y de tarjetas de crédito de los consumidores para brindar una imagen más completa de sus vidas financieras.

A través de su aplicación, los usuarios pueden administrar su flujo de efectivo y realizar un seguimiento de sus gastos en todas sus cuentas de ahorro y tarjetas de crédito, no solo en su cuenta Varo. La compañía también lanzó un producto de préstamo para permitir a los usuarios obtener préstamos personales que pueden ayudarlos a salir de la deuda de tarjetas de crédito con intereses altos.

Varo Money lanzó su aplicación y producto bancario el mes pasado a través de una asociación con The Bancorp Bank, que es el mismo socio bancario que usó Simple cuando se lanzó. Al hacerlo, puede salir al mercado con un producto asegurado por la FDIC para competir con los bancos establecidos.

Pero la empresa tiene mayores ambiciones y espera convertirse en un banco. Como resultado, ha solicitado una autorización bancaria nacional a través de la OCC. Al hacerlo, Varo se une al prestamista en línea SoFi en la vanguardia de las nuevas empresas de Silicon Valley que esperan obtener una licencia para poder ofrecer muchos de los mismos productos que las grandes instituciones financieras como Wells Fargo o Chase.

El mes pasado, SoFi presentó una solicitud para un estatuto de banco industrial en Utah que le permitiría ir más allá de la financiación de préstamos estudiantiles, hipotecas y préstamos personales para ofrecer servicios bancarios en línea. La aplicación llegó unos meses después de que la compañía comprara la startup de banca en línea Zenbanx, que SoFi planea usar como la pila tecnológica subyacente del nuevo conjunto de productos.

Tanto SoFi como Varo Money enfrentarán una batalla cuesta arriba, ya que hay realmente no se han emitido nuevos estatutos bancarios En la ultima década. En el caso de Varo, tiene que demostrar no solo que cuenta con el equipo financiero y técnico adecuado, sino también que está lo suficientemente bien financiada para cumplir con los requisitos de los reguladores. (SoFi, por el contrario, ha recaudado $ 1.9 mil millones en financiamiento y afirma ser rentable).

“No es un hecho consumado”, admitió Walsh. Señaló que las conversaciones con los reguladores comenzaron el año pasado y que han mostrado interés en lo que está haciendo la empresa. “Fueron mucho más receptivos de lo que había anticipado”, dijo.

Con la visión de convertirse en un primer banco móvil nacional, es un paso que la empresa sabía que tenía que dar. Sin embargo, mientras tanto, tienen que pasar muchas cosas: Varo tiene que atraer usuarios a su producto existente, tiene que recaudar mucho más dinero y tiene que esperar (cruzar los dedos) que los reguladores estén abiertos a permitir una vez más que nuevos bancos Ser formado.