Menos de un mes después de la puesta en marcha de imágenes médicas israelíes Nanox recaudó $ 59 millones en fondos y dijo que estaba cerca de salir a bolsa, la compañía ahora ha mordido la bala. Hoy la empresa anunció que recaudó $ 165,2 millones en una oferta pública inicial. Y después de que sus acciones fueran con un precio de $ 18 para su debut en el Nasdaq Global Market más tarde hoy, bajo el ticker NNOXabrió a $20,34, un pequeño aumento del 13% y cerró el día a $21,70, un 20,6% más que su precio de oferta.

El precio de $ 18 por acción estaba en el extremo superior del rango que Nanox había establecido originalmente en su Formulario F-1 de entre $ 16 y $ 18, y le da a Nanox una valoración de alrededor de $ 1 mil millones.

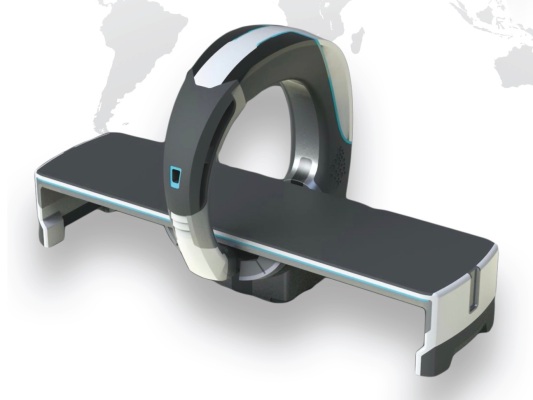

El negocio de Nanox se basa en un modelo vertical: ha diseñado un escáner reducido de última generación que tiene como objetivo competir con las máquinas de rayos X existentes más grandes y costosas, con el primer modelo llamado Nanox.ARC. Nanox dice que el ARC pesa 70 kg frente a los 2000 kg del escáner CT promedio, y los costos de producción rondan los $10 000 en comparación con los $1-3 millones del escáner CT. La tecnología, el tamaño del sistema y el precio también significan que se puede utilizar para escaneos más regulares como parte de esfuerzos de investigación más amplios o estrategias clínicas y de diagnóstico.

Junto a esto, ha creado un conjunto de servicios basados en la nube basados en el cobro de escaneos y, posteriormente, el manejo y la evaluación de las imágenes que se crean en estos, vendidos como Nanox.CLOUD. El hardware se fabrica en asociación con grandes fabricantes como Foxconn (que invierte en Nanox), mientras que los servicios se venden a médicos y otros médicos e investigadores.

Nanox señaló en su presentación F-1 que planea usar los ingresos, junto con el efectivo existente, para fabricar “la ola inicial de unidades Nanox.ARC planificadas para el despliegue global y la inversión en capacidades de fabricación, envío, instalación y costos de despliegue del Nanox System, e investigación y desarrollo continuos de Nanox.ARC, el desarrollo de Nanox.CLOUD y autorización regulatoria en varias regiones y gastos de ventas y marketing, gastos generales y administrativos y otros fines corporativos generales”.

Nanox está trabajando en algo muy vanguardista y potencialmente disruptivo, con muchas grandes empresas que ya apoyan ese esfuerzo. (Además de Foxconn, la empresa cuenta entre sus inversores con el gigante de la imagen FujiFilm y SK Telecom).

Pero también es una especie de apuesta que todo saldrá bien. La compañía aún no ha obtenido la aprobación regulatoria para sus máquinas de imágenes en ningún mercado y registró una pérdida neta de $ 13,8 millones durante los primeros seis meses de 2020, frente a los $ 1,7 millones en el mismo período del año anterior.

En su F-1, la compañía no publicó ningún dato histórico sobre sus ingresos hasta la fecha, pero en julio, el CEO y fundador de Nanox, Ran Poliakine, le dijo a TechCrunch que la startup obtiene la mayoría de sus ingresos de acuerdos de licencia, proporcionando propiedad intelectual a fabricantes como Foxconn. , SK y FujiFilm para construir dispositivos basados en sus conceptos.

Nanox señaló en su F-1 que presentó un prototipo funcional de su escáner Nanox.ARC en febrero de 2020 y, “si se autoriza, planeamos implementar el primer Nanox.ARC en la primera mitad de 2021”, escribió. Si se aprueba, apunta a una base instalada mínima de al menos 1000 Nanox Systems (que combina los propios escáneres y los diversos servicios de imágenes) para la segunda mitad de 2021, y una meta a más largo plazo de 15 000 Nanox Systems para 2024.

Pero también reconoció que la propagación de la pandemia de coronavirus, una de las razones por las que ha habido mucho más interés en general en las empresas de tecnología médica, también ha sido la causa de algunas de sus demoras en obtener la autorización regulatoria.

Actualizado con precios de apertura y cierre.

Source link