Bienvenido de nuevo a The TechCrunch Exchange, un boletín semanal sobre nuevas empresas y mercados. Se basa ampliamente en la columna diaria que aparece en Extra Crunch, pero gratis y hecho para su lectura de fin de semana. ¿Lo quieres en tu bandeja de entrada todos los sábados por la mañana? Inscribirse aquí.

¿Listo? Hablemos de dinero, nuevas empresas y rumores picantes de OPI.

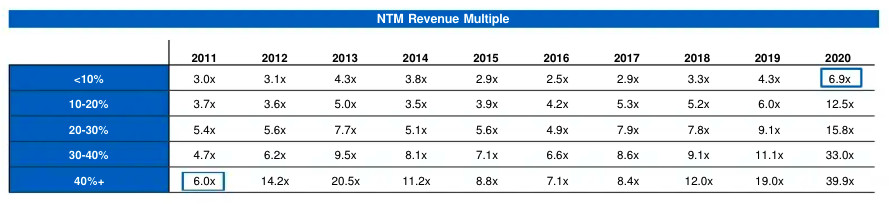

A pesar de algunos volatilidad reciente del mercado, las valoraciones que las empresas de software en general han podido obtener en los últimos trimestres han sido impresionantes. El viernes, echó un vistazo en por qué ese fue el caso, y dónde las valoraciones podrían ser un poco más burbujeantes que otras. Por un informe escrito por unos pocos inversores de Battery Ventures, es lógico pensar que la mitad del mercado de SaaS podría ser donde la inflación de la valoración esté en su punto máximo.

Algo a tener en cuenta si la tasa de crecimiento de su startup está bajando. Pero hoy, en lugar de ser un fastidio enorme y hacer que se preocupe, he venido con algunos datos históricamente notables para mostrarle lo buenos que son las nuevas empresas de software moderno y sus hermanos más grandes en la actualidad.

En caso de que no estés 100% enamorado de las mesas, déjame ahorrarte algo de tiempo. En la parte superior derecha, podemos ver que las empresas SaaS de hoy que están creciendo a menos del 10% anual cotizan a un promedio de 6,9 veces los ingresos de los próximos 12 meses.

En 2011, las empresas de SaaS que crecían al 40% o más cotizaban a 6,0 veces sus ingresos de los próximos 12 meses. Cambio climático, pero para valoraciones de software.

Una nota más de mi chat con Battery. Su inversor Brandon Gleklen criticó a The Exchange sobre la definición de ARR y sus matices en el mercado moderno. A medida que más empresas de SaaS cambian los precios tradicionales del software como servicio por su equivalente basado en el consumo, se negó a objetar las definiciones de ARR, y en su lugar argumentó que lo único que importa en los ingresos por software es si se están reteniendo y creciendo a lo largo del tiempo. término. Esto nos lleva a nuestro próximo tema.

Precios de consumo frente a SaaS

He recibido una serie de llamadas de ganancias en las últimas semanas con empresas de software públicas. Un tema que ha surgido una y otra vez ha sido el precio de consumo frente a los precios de SaaS más tradicionales. Hay algunos datos que muestran que las empresas de software con precio de consumo negociando a múltiplos más altos que las empresas de software con precios tradicionales, gracias a unas cifras de retención superiores a la media.

Pero hay más en la historia que eso. Charlando con el CEO de Fastly Joshua Bixby después de su empresa informe de ganancias, recogimos una distinción de mercado interesante e importante entre dónde el consumo puede ser más atractivo y dónde puede no serlo. Según Bixby, Fastly está viendo que los clientes más grandes prefieren los precios basados en el consumo porque pueden permitirse la variabilidad y prefieren tener sus facturas más vinculadas a los ingresos. Sin embargo, los clientes más pequeños, dijo Bixby, prefieren la facturación SaaS porque tiene una previsibilidad sólida.

Traje el argumento a Socios de Open View Kyle Poyar, un ciudadano de riesgo que ha sido escribiendo sobre este tema para TechCrunch en semanas recientes. Señaló que en algunos casos puede ocurrir lo contrario, que las ofertas de precios variables pueden atraer a las empresas más pequeñas porque sus desarrolladores a menudo pueden probar el producto sin hacer un gran compromiso.

Entonces, tal vez estemos viendo que el mercado de software favorece los precios de SaaS entre los clientes más pequeños cuando están seguros de su necesidad y eligen los precios de consumo cuando quieren experimentar primero. Y las empresas más grandes, cuando su gasto está vinculado a cambios de ingresos equivalentes, también se inclinan hacia los precios de consumo.

La evolución de los precios de SaaS será lenta y nunca se completará. Pero la gente realmente lo está pensando. CEO de Appian Matt Calkins tiene una tesis general de fijación de precios según la cual el precio debería “flotar” por debajo del valor entregado. Cuando se le preguntó sobre el tema del consumo frente a SaaS, se mostró un poco tímido, pero señaló que no estaba “completamente satisfecho” con la forma en que se ejecutan los precios en la actualidad. Quiere precios que sean un “mejor indicador del valor del cliente”, aunque se negó a compartir mucho más.

Si no está pensando en esta conversación y tiene una startup, ¿qué pasa con eso? Más por venir sobre este tema, incluidas las notas de una entrevista con el CEO de BigCommerce, que está apostando por SaaS sobre Shopify, más orientado al consumo.

Next Insurance y su mercado cambiante

Próximo seguro compró otra empresa esta semana. Esta vez fue AP Intego, que traerá la integración en varios proveedores de nómina para el proveedor de seguros para pequeñas y medianas empresas digital primero. Next Insurance debería ser familiar porque TechCrunch tiene escrito sobre su crecimiento unas cuantas veces. La compañía duplicó su tasa de ejecución premium a $ 200 millones en 2020, por ejemplo.

El acuerdo de AP Intego aporta $ 185,1 millones de prima activa a Next Insurance, lo que significa que el proveedor de neaseguros ha crecido considerablemente hasta ahora en 2021, incluso sin contar su expansión orgánica. Pero mientras que el trato de Next Insurance y el inminente hipopótamo SPAC Son buenas notas de un sector privado caliente, insurtech se ha despojado de algo de su calor del mercado público.

Las acciones de compañías públicas de neoaseguros como Root, Lemonade y MetroMile han perdió bastante valor en las últimas semanas. Por lo tanto, el panorama de salida para empresas como Next e Hippo, startups insurtech aún privadas con mucho capital que respalda su rápido crecimiento de primas, está cambiando para peor.

Hippo decidió que debutará a través de un SPAC. Pero dudo que Next Insurance persiga una rápida subida a los mercados públicos hasta que las cosas se suavicen. No es que necesite hacerse público rápidamente; recaudó 250 millones en septiembre del año pasado.

Varios y varios

¿Qué otra cosa? Sisense, un $ 100 millones ARR club miembro, contrató a un nuevo director financiero. Así que esperamos que se hagan públicos en los próximos cuatro o cinco trimestres.

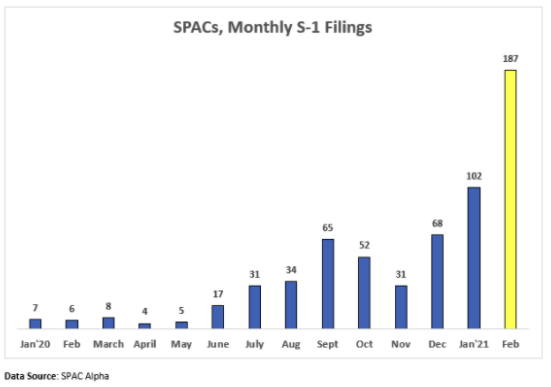

Y el siguiente cuadro, que es vía Deena Shakir de Lux Capital, vía Nasdaq, vía SPAC Alpha: